Tài chính hiện nay là một trong những ngành nghề quan trọng, được dùng như một trong những định hướng quan trọng nhất để phát triển đất nước. Phân tích kỹ thuật là một trong những phương pháp phổ biến nhất và hiệu quả nhất mà người làm tài chính nào cũng phải biết. Hãy cùng Beat Đầu Tư tìm hiểu những thông tin cơ bản về phương pháp này.

Phân tích kỹ thuật là gì?

Những nhà phân tích chiến lược đầu tư chủ động, phân tích tài chính thường sử dụng phân tích kỹ thuật, phân tích cơ bản hay có thể kết hợp chúng lại với nhau. Điều này được thực hiện nhằm đưa ra những bằng chứng cụ thể cũng như được dùng để làm cơ sở đưa ra quyết định đầu tư chính xác.

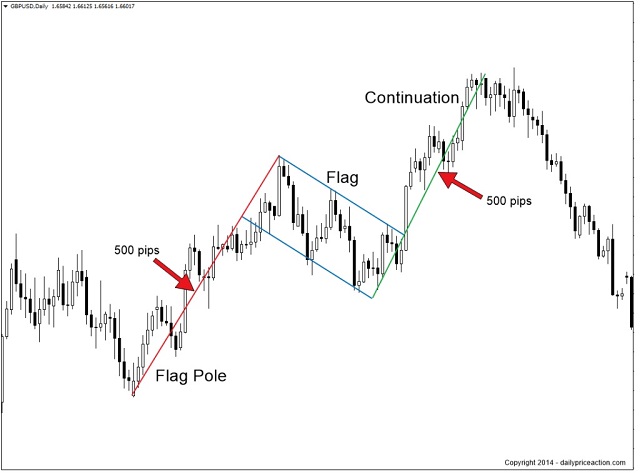

Phân tích kỹ thuật (TA) hay còn gọi là phân tích qua các biểu đồ nhằm tìm kiếm những mẫu hình chính xác nhất của giá cả, khối lượng nhằm tìm ra được sự biến động chính xác nhất. Việc này giúp ích rất lớn để dự báo giá cả, tỷ số tài chính, …. trong tương lai.

Có thể bạn quan tâm: Tìm hiểu về khái niệm và các loại giao dịch theo xu hướng hiện nay

Kỹ thuật phân tích sẽ dựa vào dữ liệu nào để tính toán?

Phân tích kỹ thuật sẽ dựa trên dữ liệu quá khứ có được trên thị trường để tính toán. Người phân tích nên chú ý sử dụng những dự liệu có nguồn đảm bảo để không làm sai lệch kết quả tính toán. Vì khi nguồn dữ liệu không được đảm bảo sẽ không mang đến sự chính xác, từ đó đưa ra các quyết định sai lầm.

Kỹ thuật này có thể dùng để phân tích giá cả, chỉ số chứng khoán, hàng hóa, hay bất kỳ thứ gì có thể bị ảnh hưởng bởi lực cung – cầu thị trường.

Ví dụ như khi phân tích giá chứng khoán thì người phân tích cần có những sự liệu liên quan như giá mở cửa, giá đóng cửa, sự tương quan của chúng qua các khung thời gian khác nhau. Nó đòi hỏi rất cao về sự biến động qua từng thời điểm, người phân tích cần tìm ra được xu hướng của chúng, mẫu hình chính xác nhất, đáng tin cậy nhất.

Dựa trên mẫu hình được tìm ra thì các nhà phân tích có thể đưa ra quyết định nên mua hay bán cổ phiếu, thời điểm điểm là tốt nhất, …. Như thế việc đầu tư sẽ mang lại hiệu quả vượt trội hơn.

Những ai có thể sử dụng kết quả của việc phân tích này?

Trên thực tế thì đây thường là phân tích cá nhân của từng người, để có được độ tin cậy cao hơn về kết quả thì bạn nên sử dụng bài phân tích của những chuyên gia tài chính. Bất kỳ ai cũng có thể sử dụng kết quả của phân tích kỹ thuật để nâng cao được chất lượng đầu tư cho bản thân.

Những ai đã từng phân tích để đầu tư hay từng xem xét các kết quả phân tích của các chuyên gia thì chắc hẳn bạn đã thấy được thành quả đầu tư được cải thiện qua từng thời kỳ. Một lời khuyên hữu ích dành cho những nhà đầu tư đã và đang thực hiện giao dịch hãy tìm hiểu sau hơn về kỹ thuật phân tích này.

Ưu điểm của phân tích kỹ thuật

Cùng tìm hiểu những ưu điểm nổi bật của phân tích kỹ thuật dưới đây:

- Tập trung vào giá cả

Mục đích chính của phương pháp này chính là mong muốn dự báo giá trong tương lai. Sự thay đổi, diễn biến của giá thường đi trước phân tích cơ bản. Chính sự tập trung này sẽ giúp nhà phân tích kỹ thuật có được sự dự đoán chính xác nhất. Biến động của thị trường thường được các chỉ báo dự đoán được trong khoảng từ 6 đến 9 tháng.

Để bắt kịp được xu hướng thì nhà đầu tư nên nhìn thẳng vào diễn biến của giá. Trên thị tế thị trường rất dễ thay đổi tuy nhiên các kết quả phân tích kỹ thuật vẫn đúng với phần trăm khá lớn.

- Nhìn ra được lực cung và cầu

Sự kết hợp giữa nhiều yếu tố như giá mở cửa, đóng cửa, sự thay đổi tăng, giảm ra sao, … là những thông tin khá hữu ích để phản ánh được lực cung và cầu. Sau đó chính là việc áp dụng nguyên tắc rất cơ bản, nếu cung lớn hơn cầu thì bán, nếu cung nhỏ hơn cầu thì mua.

Bằng những mẫu hình biến động của giá nhà đầu tư sẽ nhìn thấy được giá cả trong tương lai sẽ như thế nào. Bên cạnh đó còn cho nhà đầu tư thấy được rằng lực cung – cầu của thị trường hiện tại như thế nào. Từ đó lập được chiến lược kinh doanh trung và dài hạn.

- Định thời điểm của thị trường

Kết quả phân tích sẽ giúp nhà đầu tư sẽ nhìn thấy được thời điểm thích hợp nhất để có thể tiến hành giao dịch. Những nhà đầu tư thông minh sẽ dùng phân tích cơ bản để quyết định nên mua gì và phân tích kỹ thuật để quyết định khi nào tiến hành mua. Không có gì bất ngờ nếu bạn biết đâu là “thời cơ chính mùi” để mua vì nó sẽ mang đến lợi nhuận tối ưu nhất.

TA được coi là hiệu quả nhất trong điều kiện thị trường bình thường, với khối lượng giao dịch lớn cũng như độ thanh khoản cao. Bởi vì khi khối lượng giao dịch lớn thì việc bị thao túng là rất khó xảy ra, kết quả sẽ đúng với thực tế nhất.

- Xác định được phạm vi giao dịch

Việc phân tích các biểu đồ như thế giúp nhận diện được mức hỗ trợ cũng như kháng cự trong phạm vi giao dịch. Trong thời kỳ tắc nghẽn (trong phạm vi giao dịch), nếu giá di chuyển trong một phạm vị hẹp trong một thời gian dài thì cung và cầu đang ở tình trạng bế tắc. Nếu giá vượt qua phạm vi giao dịch thì cung và cầu đang có xu hướng tăng.

Điều này có nghĩa là nếu giá di chuyển trên phạm vi giao dịch thì người mua sẽ thắng. Nếu giá di chuyển đến phần cuối và thấp hơn phạm vi giao dịch thì người bán sẽ có lợi thế hơn.

Có thể bạn quan tâm: Tổng hợp kiến thức cơ bản về đường hỗ trợ và kháng cự

- Giá lịch sử

Với những phân tích cơ bản hiệu quả thì biểu đồ giá sẽ cung cấp những thông tin hữu ích nhất. Biểu đồ giá là có giá trị như một bức tranh lịch sử mô tả các biến động. Nhìn vào đây ta có thể dễ dàng xác định được:

- Phản ứng như thế nào trước và sau các sự kiện quan trọng.

- Biến động xảy ra trong quá khứ và hiện tại.

- Khối lượng giao dịch lịch sử trong từng thời điểm có sự biến động giá.

- Sức mạnh tương đối của cổ phiếu đó so với toàn bộ thị trường ra sao.

Nhược điểm của phân tích kỹ thuật

Bất kỳ một phương pháp nào cũng có nhược điểm riêng. Khi hiểu điểm bất lợi của phân tích kỹ thuật bạn sẽ biết được yếu điểm ở đâu để khắc phục.

- Chỉ mang tính tương đối

Kết quả của phân tích mang tính chủ quan khá lớn, ý kiến cá nhân được đưa vào quá nhiều. Điều quan trọng ở đây là nhà đầu tư nhận định như thế nào về kết quả phân tích.

Rất nhiều trường hợp hai nhà phân tích cùng xem một mẫu hình biến động nhưng lại đưa ra các kết quả dự báo khác nhau. Chính vì thế kết quả mang tính tương đối nhiều hơn, tùy thuộc vào nhận định của người xem. Nếu nhà phân tích thị trường lạc quan, xu hướng tăng sẽ làm lu mờ phân tích. Mặt khác, nếu nhà phân tích tin rằng thị trường đang giảm giá, phân tích có thể nghiêng về phía giảm.

- Độ trễ lớn

Phân tích kỹ thuật đã bị chỉ trích là quá muộn. Vào thời điểm xu hướng này được xác định thì thị trường đã chuyển động đáng kể. Sau một động thái lớn từ thị trường thì tỷ lệ lãi: lỗ không còn lớn nữa. Độ trễ là một chỉ trích cụ thể đối với lý thuyết Dow.

- Luôn xuất hiện những khía cạnh không ngờ

Ngay cả sau khi một xu hướng mới đã được xác định, vẫn luôn có một cái nhìn khác. Ngay cả khi họ lạc quan, luôn có một số chỉ báo hoặc mức độ sẽ ảnh hưởng đến tam giác giao dịch.

Các chỉ số TA thường gặp

- Trung bình động (SMA) – một trong những chỉ số TA phổ biến nhất

Chỉ số này được tính toán dựa trên giá đóng cửa của một tài sản trong khoảng thời gian xác định.

- Trong động (EMA)

Đây là chỉ số “cao cấp” hơn SMA vì nó dựa trên giá đóng của gần nhất hơn là mức giá cũ.

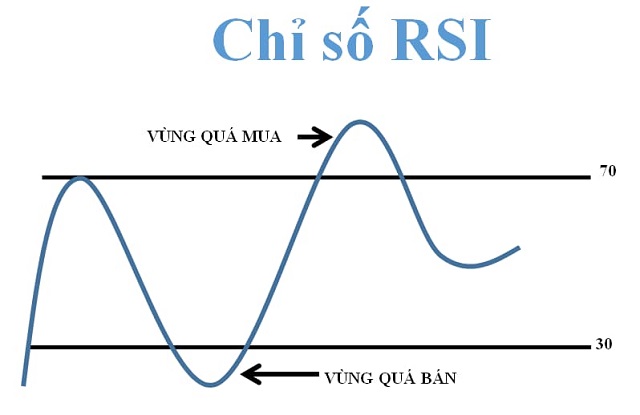

- Chỉ số sức mạnh tương đối (RSI)

Chỉ số này thuộc về một nhóm các chỉ báo được gọi là bộ dao động. Không giống như những đường trung bình động đơn giản chỉ theo dõi sự thay đổi của giá theo thời gian, các bộ dao động thường áp dụng các công thức toán học vào dữ liệu định giá. Do đó cung cấp các kết quả nằm trong phạm vi của dữ liệu định giá được xác định trước. Trong trường hợp của RSI, phạm vi của chỉ số này nằm trong khoảng từ 0 đến 100.

- BB – một bộ dao động khác cũng khá phổ biến đối với những nhà giao dịch

Chỉ báo BB bao gồm hai dải nằm ở hai bên của đường trung bình động. Nó được sử dụng để phát hiện ra các tín hiệu của thị trường mua – bán tiềm năng, cũng như để đo lường sự biến động của thị trường.

Ngoài ra TA còn sử dụng rất nhiều những chỉ báo khác như MACD, …. Sự kết hợp của nhiều chỉ số sẽ tạo nên chỉ báo BB bao gồm hai dải nằm ở hai bên của đường trung bình động. Nó được sử dụng để phát hiện các điều kiện thị trường mua – bán tiềm năng, cũng như để đo lường sự biến động của thị trường.

Có thể bạn quan tâm: Hướng dẫn cách chơi Forex hiệu quả cho người mới bắt đầu

Hiện nay vẫn còn những cuộc tranh luận về nên sử dụng phương pháp phân tích nào tốt nhất, tuy nhiên điều này rất khó nói chính xác vì trên thực tế những công cụ này đều có những thiếu sót riêng. Chính vì thế hãy dựa trên nhu cầu thực tế và sự hiểu biết của bản thân để đưa ra được sự lựa chọn chính xác nhất.