Mô hình vai đầu vai được đánh giá là ổn định nhất trong số tất cả các mô hình đảo chiều. Mô hình này thích hợp với các nhà đầu tư sử dụng để giao dịch trên cả thị trường ngoại hối và thị trường chứng khoán. Lợi ích của mẫu biểu đồ này là xác định các khu vực thiết lập mức rủi ro và mục tiêu lợi nhuận. Các nhà đầu tư sẽ xác định được cách nhận biết cổ phiếu tiềm năng để tiến hành giao dịch.

Vậy mô hình này là gì, có ý nghĩa ra sao? Quá trình phân tích chứng khoán và ngoại hối thì sử dụng mô hình này như thế nào? Tất cả sẽ được khám phá trong bài viết này, mời bạn đọc và các nhà đầu tư theo dõi.

Mô hình Vai Đầu Vai là gì?

Về mặt phân tích kỹ thuật, mô hình vai đầu vai là biểu đồ dự đoán sự đảo chiều trong xu hướng. Tức là thị trường chuyển từ tăng sang giảm hoặc ngược lại. Mô hình này từ lâu đã được ca ngợi là một mô hình đáng tin cậy dự đoán sự đảo chiều xu hướng. Mô hình vai đầu vai không phải là hoàn hảo nhất, có thể sẽ có những biến động giá nhỏ giữa vai và đầu và hình thành mô hình hiếm khi xuất hiện.

Mô hình đầu và vai là một dạng biểu đồ xuất hiện dưới dạng đường cơ sở với ba đỉnh, hai đỉnh bên ngoài có chiều cao gần nhau và ở giữa là cao nhất. Trong phân tích kỹ thuật, mô hình vai đầu vai mô tả sự hình thành biểu đồ cụ thể dự đoán sự đảo ngược xu hướng từ tăng sang giảm.

Mô hình đầu và vai được cho là một trong những mô hình đảo chiều xu hướng đáng tin cậy. Đây là một trong những mẫu hàng đầu báo hiệu, với các mức độ chính xác khác nhau, rằng xu hướng tăng sắp kết thúc.

Phân loại mô hình vai đầu vai

Mô hình đầu và vai bao gồm 2 mô hình Mô hình Vai Đầu Vai thuận & Mô hình Vai Đầu Vai ngược. Cụ thể như sau:

Mô hình Vai Đầu Vai thuận

Mô hình vai đầu vai thuận được hình thành bởi một đỉnh (vai), tiếp theo là một đỉnh cao hơn (đầu), và sau đó là một đỉnh khác thấp hơn (vai). Một đường viền cổ được vẽ bằng cách nối các điểm thấp nhất của hai đáy. Độ dốc của đường này có thể lên hoặc xuống. Thông thường, khi dốc xuống, nó tạo ra một tín hiệu đáng tin cậy hơn.

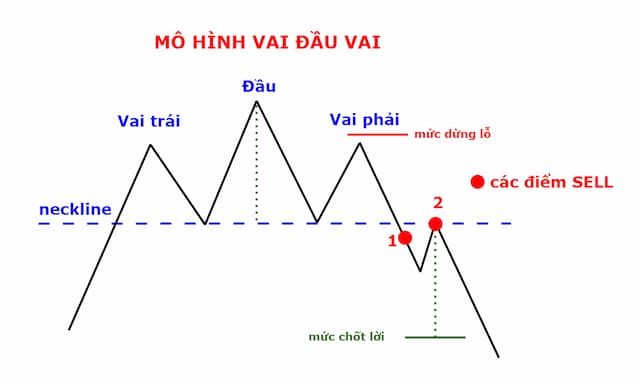

Có ba thành phần chính trong mô hình này. Chúng ta sẽ phân tích hình ảnh minh họa dưới đây:

Hai vùng vai và vùng đầu mà giá di chuyển qua trong việc tạo ra mô hình báo hiệu sự đảo chiều của thị trường. “Vai” đầu tiên hình thành khi thị trường khi giá tăng và sau đó giảm xuống đáy. “Đầu” sau đó được hình thành khi giá tăng trở lại, tạo ra một đỉnh cao trên mức của sự hình thành vai đầu tiên.

Và khi giá giảm và tạo ra vai thứ hai, thường có bề ngoài tương tự như vai thứ nhất. Sự sụt giảm của vai sau tương đương vai đầu tiên trước khi thường có một sự thoái lui nhẹ đi lên hoặc đi ngang khỏi chuyển động giá.

Mô hình hoàn thành, cho tín hiệu thị trường đảo chiều, khi giá giảm một lần nữa, phá vỡ dưới đường viền cổ. Đường viền cổ, như được mô tả ở trên, là đường nằm ngang nối hai đáy đầu tiên với nhau.

Có thể bạn quan tâm: Spinning là gì? Thông tin về mô hình nến Spinning Tops (Con Xoay)

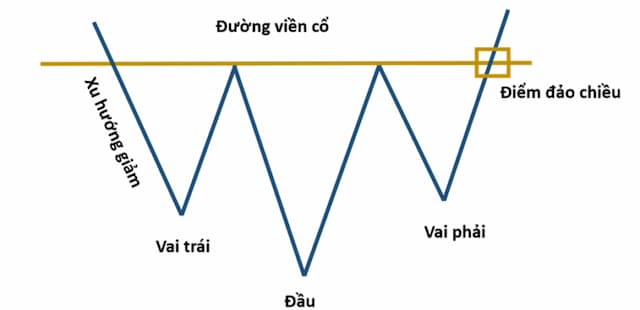

Mô hình Vai Đầu Vai ngược

Như tên gọi của nó đây là dạng mô hình vai đầu vai nhưng bị đảo ngược. Một thung lũng được hình thành (vai), tiếp theo là một thung lũng thậm chí thấp hơn (đầu), và sau đó là một thung lũng khác cao hơn (vai). Việc hình thành các thung lũng này xảy ra sau các chuyển động đi xuống kéo dài.

Với mô hình vai đầu vai nghịch đảo, giá cổ phiếu sẽ giảm thành ba mức thấp cách nhau bởi hai giai đoạn tăng giá tạm thời. Đáy giữa, sẽ là phần đầu của mô hình nghịch đảo, là đáy thấp nhất, trong khi vai có phần ít sâu hơn. Khi vai thứ hai hình thành, giá sẽ thực hiện một đợt phục hồi cuối cùng, phá vỡ trên đường viền cổ và cho thấy xu hướng giảm đã bị đảo ngược.

Ưu – Nhược điểm của mô hình Vai Đầu Vai

Cả hai phiên bản của mô hình đều có chung ưu và nhược điểm bởi chúng chỉ khác nhau trong bối cảnh cấu trúc.

- Ưu điểm:

Lợi thế lớn nhất của mô hình là nó có thể xác định các khu vực rõ ràng để đặt mức rủi ro và mục tiêu lợi nhuận. Dựa vào mô hình để nhận định mức cắt lỗ, chốt lời và điểm vào lệnh cũng được xác định rõ ràng.

Nhận định mô hình vai đầu vai nghịch đảo và truyền thống chỉ xảy ra ở đáy của xu hướng tăng hoặc xu hướng giảm. Đây là một sai lầm phổ biến của các nhà đầu tư và nhà phân tích. Nếu đã vẽ được một mô hình hoàn hảo thì không cần quan trọng xu hướng tăng hoặc xu hướng giảm trước đó nữa. Bởi cả hai phiên bản này đều là mô hình đảo chiều.

- Nhược điểm:

Nhược điểm chính của mô hình này là xu hướng đảo chiều quá mạnh. Chính điều này đôi khi khiến hành động giá tiếp tục theo cùng một hướng mặc dù đỉnh / thấp thứ ba là đáy cao hơn hoặc thấp hơn.

Trong trường hợp này, đầu và vai bình thường hay nghịch đảo, được coi là các mô hình tiếp tục vì xu hướng vẫn thịnh hành và tiếp tục trở lại sau khi nghỉ một thời gian ngắn.

Nhận dạng mô hình Vai Đầu Vai

Mô hình đầu và vai nghịch đảo được sử dụng như một chỉ báo. Mô hình này có liên quan đến sự đảo ngược của xu hướng giảm giá. Đó là một trong những dấu hiệu đảo ngược phổ biến hơn. Khi giá đi xuống, nó chạm mức thấp (đáy) và sau đó bắt đầu phục hồi và đi lên. Kháng cự của thị trường sau đó đẩy nó trở lại một đáy khác.

Giá giảm đến mức thị trường không thể hỗ trợ giá thấp hơn và giá bắt đầu tăng trở lại. Một lần nữa, sự kháng cự của thị trường buộc giá giảm trở lại và giá giảm lần cuối cùng. Nếu thị trường không thể hỗ trợ một mức giá thấp hơn, nó sẽ không đạt đến mức thấp trước đó. Điều này gây ra mức thấp cao hơn trước khi giá tăng trở lại. Chuyển động này tạo ra ba điểm đáy, hoặc điểm thấp, được gọi là vai trái, đầu và vai phải.

Các nhà đầu tư sẽ thấy hai đợt tăng hoặc giảm xuất hiện trong mô hình này. Một cái xảy ra sau vai trái và một cái sau đầu. Các điểm cao của các pullback này kết nối với một đường xu hướng, mở rộng ra bên phải. Đường xu hướng này được gọi là đường viền cổ hoặc đường kháng cự.

Thành phần cấu thành Vai Đầu Vai

Một mẫu biểu đồ được hình thành đầy đủ bao gồm bốn yếu tố – vai trái, đầu, vai phải và đường viền cổ. Hình thành đầu và vai hoàn chỉnh được xác định khi giá phá vỡ đường viền cổ. Mặc dù các thành phần giống nhau đối với mô hình chuẩn và mô hình nghịch đảo, nhưng có sự khác biệt về hướng của các yếu tố giữa thiết lập biểu đồ giảm giá và tăng giá.

Mô hình đầu và vai giảm giá được hình thành trong một xu hướng tăng bởi một đỉnh và một pullback (vai trái), theo sau là một đỉnh cao hơn và thoái lui (phần đầu), theo sau là một đỉnh thấp hơn và chuyển động giá xuống (vai phải). Đường viền cổ được vẽ ở các đáy đạt được bởi giá giữa vai và đầu (từ trái sang phải). Khi giá phá vỡ dưới mức đường viền cổ, nó có nghĩa là xu hướng đảo ngược.

Đường viền cổ là một yếu tố quan trọng của mô hình vì nó đóng vai trò là mức hỗ trợ khi dự đoán mô hình vai đầu vai giảm giá. Nó được xem là mức kháng cự khi các nhà giao dịch tìm kiếm đầu và vai tăng giá. Các nhà giao dịch đợi giá phá vỡ các mức này trước khi họ thực hiện các giao dịch của mình.

Các biểu đồ trên rằng đường viền cổ áo có thể di chuyển theo đường thẳng, hơi lên hoặc dốc xuống. Một số nhà giao dịch thích xác định một mô hình có đường viền cổ giảm mạnh trong khi những người khác có thể thích một đường viền cổ tăng dần mạnh.

Có thể bạn quan tâm: Phân tích các loại biểu đồ trong thị trường giao dịch tài chính

Những đặc điểm quan trọng trong mô hình Vai Đầu Vai

Như tên gọi của nó, mô hình đảo chiều Đầu và Vai được tạo thành từ vai trái, đầu, vai phải và đường viền cổ. Các phần khác đóng vai trò trong mô hình là khối lượng, sự đột phá, mục tiêu giá và hỗ trợ đã chuyển sang kháng cự. Các đặc điểm này chính là các nhân tố ảnh hưởng đến giá cổ phiếu. Chúng ta sẽ xem xét từng phần riêng lẻ và sau đó ghép chúng lại với một số ví dụ.

Xu hướng

Điều quan trọng là phải thiết lập sự tồn tại của một xu hướng tăng trước đó để đây là một mô hình đảo chiều. Không có xu hướng tăng trước để đảo ngược, không thể có mô hình đảo chiều Đầu và Vai.

Vai trái

Trong xu hướng tăng, vai trái tạo thành đỉnh đánh dấu điểm cao của xu hướng hiện tại. Sau khi tạo đỉnh này, sự sụt giảm xảy ra sau đó để hoàn thành sự hình thành của vai. Mức thấp nhất của sự sụt giảm thường vẫn nằm trên đường xu hướng, giữ nguyên xu hướng tăng.

Đầu

Từ mức thấp của vai trái, một đợt tăng giá sẽ vượt qua mốc cao nhất của vai trái và đánh dấu đỉnh đầu. Sau khi đạt đỉnh, mức thấp của sự sụt giảm tiếp theo đánh dấu điểm thứ hai của đường viền cổ. Mức thấp nhất của sự sụt giảm thường phá vỡ đường xu hướng tăng, khiến xu hướng tăng trở nên nguy hiểm.

Vai phải

Giá bắt đầu tăng từ phần thấp của đầu tạo thành vai phải. Đỉnh này thấp hơn đầu (đỉnh thấp hơn) và thường phù hợp với đỉnh của vai trái. Trong khi tính đối xứng được ưu tiên, đôi khi vai có thể bị lệch. Sự suy giảm từ đỉnh của vai phải sẽ phá vỡ đường viền cổ.

Đường viền cổ

Đường viền cổ hình thành bằng cách nối các điểm Low 1 và Low 2. Low 1 đánh dấu điểm cuối của vai trái và điểm bắt đầu của đầu. Low 2 đánh dấu điểm cuối của đầu và điểm bắt đầu của vai phải. Tùy thuộc vào mối quan hệ giữa hai điểm thấp, đường viền cổ có thể dốc lên, dốc xuống hoặc nằm ngang.

Độ dốc của đường viền cổ áo sẽ ảnh hưởng đến mức độ giảm giá của mô hình — độ dốc đi xuống sẽ giảm hơn độ dốc đi lên. Trong một số trường hợp, nhiều điểm thấp có thể được sử dụng để tạo thành đường viền cổ.

Khối lượng

Khi mô hình Đầu và Vai mở ra, khối lượng đóng một vai trò quan trọng trong việc xác nhận. Khối lượng có thể được đo lường như một chỉ báo (OBV, Chaikin Money Flow) hoặc đơn giản bằng cách phân tích mức khối lượng.

Lý tưởng nhất, nhưng không phải lúc nào cũng vậy, âm lượng trong quá trình nâng của vai trái phải cao hơn trong quá trình đẩy của đầu. Cùng với đó, sự sụt giảm khối lượng và mức cao mới phần đầu sẽ là tín hiệu cảnh báo.

Tín hiệu cảnh báo tiếp theo đến khi khối lượng tăng trên sự suy giảm từ đỉnh của đầu, sau đó giảm trong quá trình tăng của vai phải. Khối lượng giao dịch cuối cùng được đưa ra khi khối lượng tiếp tục tăng trong sự suy giảm của vai phải.

Sự phá vỡ đường viền cổ

Mô hình đầu và vai không hoàn chỉnh và xu hướng tăng không bị đảo ngược cho đến khi hỗ trợ đường viền cổ bị phá vỡ. Lý tưởng nhất, điều này cũng nên xảy ra một cách thuyết phục, với sự mở rộng về khối lượng.

Hỗ trợ biến thành Kháng cự

Một khi hỗ trợ bị phá vỡ, thông thường mức hỗ trợ này sẽ chuyển thành kháng cự. Nhiều trường hợp, giá sẽ quay trở lại mức phá vỡ hỗ trợ và mang đến cơ hội bán thứ hai.

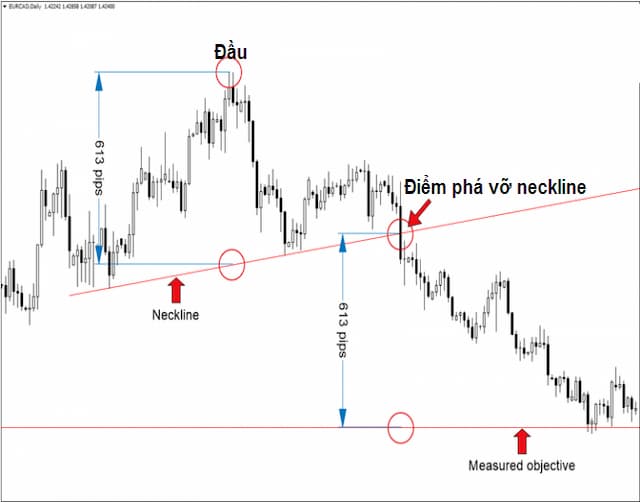

Mục tiêu giá

Sau khi phá vỡ hỗ trợ đường viền cổ, mức giảm giá dự kiến được tìm thấy bằng cách đo khoảng cách từ đường viền cổ áo đến đỉnh đầu. Khoảng cách này sau đó được trừ khỏi đường viền cổ để đạt được mục tiêu giá. Các yếu tố này có thể bao gồm các mức hỗ trợ trước đó, mức thoái lui Fibonacci hoặc đường trung bình động dài hạn.

Cắt lỗ và chốt lời với mẫu hình vai đầu vai

Cắt lỗ và chốt lời là việc mà nhà đầu tư bắt buộc phải làm nếu muốn giao dịch hiệu quả. Có rất nhiều cách để thực hiện chốt lời và cắt lỗ, tuy nhiên trong bài này chúng tôi chỉ đề cập đến hai cách đơn giản như sau:

Chốt lời

Nhà đầu tư có thể dựa vào khoảng cách từ đường viền cổ lên đầu. Cách này khá hiệu quả và mang lại lợi nhuận cao cho nhà đầu tư. Tức là chúng ta sẽ lấy khoảng cách từ đỉnh đầu đến viền cổ để áp vào khoảng cách từ đường viền cổ bị phá vỡ xuống. Tuy nhiên trong trường hợp này không phải ai cũng có đủ kiên nhẫn để chờ đợi sự biến động giá này.

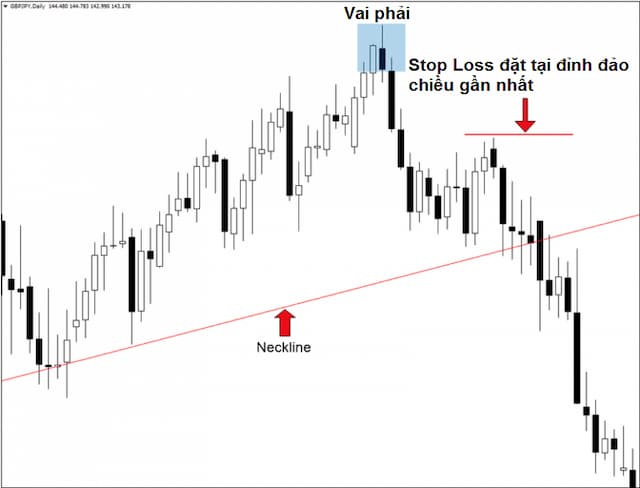

Cắt lỗ

Vị trí cắt lỗ hiệu quả nhất chính là tại đỉnh đảo chiều. Đây là điểm sẽ giúp nhà đầu tư giảm thiểu được rủi ro khá tốt với tỷ lệ R:R rất đẹp.

2 cách giao dịch trong mô hình Vai Đầu Vai hiệu quả

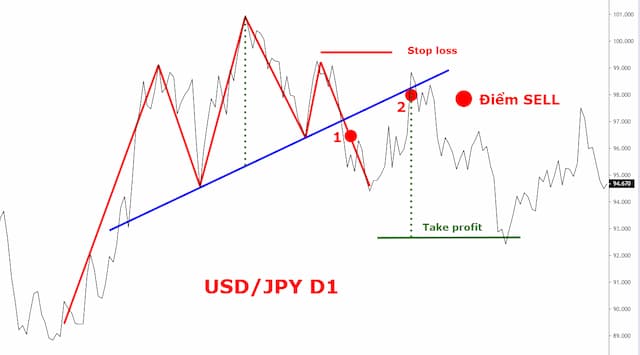

Khi thị trường xuất hiện mô hình vai đầu vai, các nhà đầu tư hãy nghĩ đến việc bán ra. Và bán ra hiệu quả nhất là khi xác định được thời điểm vào lệnh chính xác. 2 cách giao dịch hiệu quả nhất trong mô hình vai đầu vai mà các nhà đầu tư thường hay sử dụng theo hình dưới đây

Cách 1: Bán khi giá phá vỡ đường viền cổ. Điểm vào vị trí lệnh sẽ khá thấp

Cách 2: Bán khi giá phá vỡ đường viền cổ và đảo chiều lại lần nữa. Nếu giá quay lại đạt lần nữa trước khi theo xu hướng xuống thì đạt lợi nhuận. Nếu không quay lại mà giảm luôn nhà đầu tư sẽ bỏ lỡ cơ hội vào lệnh.

Nên dùng cách giao dịch nào với mô hình Vai Đầu Vai?

Mô hình đầu và vai có thể đánh dấu sự kết thúc của xu hướng tăng hoặc xu hướng giảm. Tuy nhiên để chắc chắn các nhà đầu tư nên đợi giá phá vỡ đường viền cổ trước khi hành động. Đây là điểm mà giá được xác nhận là đảo chiều. Việc đo khoảng cách hoặc chiều cao của mô hình sẽ xác định được mục tiêu lợi nhuận. Các nhà đầu tư có thể sử dụng vai phải để đặt lệnh dừng lỗ và vào lệnh (thoát lệnh) tại đường viền cổ.

Một số nhà giao dịch sẽ chọn tập trung vào các mô hình mẫu có đặc điểm nhất định. Ví dụ: vai phải nhỏ có nghĩa là mức dừng lỗ nhỏ hơn so với vai phải lớn. Điều này cải thiện tỷ lệ rủi ro trên phần thưởng của giao dịch.

Trong quá trình ước tính lợi nhuận dựa trên toàn bộ chiều cao của mô hình. Và mức dừng lỗ sẽ dựa trên khoảng cách nhỏ hơn khoảng cách đường viền cổ và vai phải. Tìm kiếm các đặc điểm tương tự giúp mang lại nhiều thành công hơn cho nhà đầu tư.

Một số lưu ý khi sử dụng mô hình Vai Đầu Vai

Không có bất kỳ mô hình nào cho ra kết quả hoàn hảo 100%. Sau đây là một số vấn đề tiềm ẩn khi giao dịch theo mô hình này mà các nhà đầu tư cần lưu ý:

Các nhà đầu tư có thể tìm các mẫu mô hình và tham khảo cách phát triển. Tuy nhiên nhà đầu tư không nên giao dịch chiến lược này cho đến khi hoàn thành theo mẫu. Như vậy có thể mất nhiều thời gian chờ đợi và bỏ lỡ cơ hội.

Không phải thị trường lúc nào cũng di chuyển theo mô hình vai đầu vai. Do đó các mức dừng đôi khi sẽ bị ảnh hưởng.

Mô hình này không phải lúc nào cũng đúng và đạt được mục tiêu lợi nhuận. Do đó các nhà đầu tư có thể điều chỉnh để ứng biến với tình hình hiện tại của thị trường.

Mô hình này không phải lúc nào cũng có thể giao dịch được. Ví dụ: nếu có sự sụt giảm lớn ở một trong các vai do một sự kiện không thể đoán trước, thì các mục tiêu giá đã tính có thể sẽ không đạt được.

Các mẫu mô hình vai đầu vai chỉ tính chủ quan. Tùy theo nhận định của mỗi nhà đầu tư sẽ nhận diện hình dáng mô hình sẽ khác nhau. Do đó, giao dịch theo chính nguyên tắc của bản thân và trung thành với nó sẽ hỗ trợ các nhà đầu tư giao dịch tốt hơn.

Có thể bạn quan tâm: Wire Transfer là gì? Hướng dẫn nạp rút bằng Wire Transfer nhanh chóng

Một số ví dụ về mô hình Vai Đầu Vai

Ví dụ 1: Bán ra khi giá phá vỡ đường viền cổ và quay trở lại Retest

Ví dụ 2:

Giao dịch theo cách đợi giá phá vỡ đường viền cổ, sell khi giá retest đường viền cổ. Tuy nhiên giá lại không như mong đợi mà tiến thẳng đến điểm chốt lời.

Ví dụ 3: Trường hợp mô hình vai đầu vai không hiệu quả bởi sau khi giá phá vỡ đường viền cổ và tiến vào điểm cắt lỗ.

Trên đây là toàn bộ thông tin về mô hình vai đầu vai và cách sử dụng mà Beat Đầu Tư chia sẻ. Các nhà đầu tư có thể áp dụng để thực hiện đầu tư theo mô hình đảo chiều. Lưu ý cần xác định chính xác xu hướng tăng trước khi áp dụng mô hình thuận, và xu hướng giảm với mô hình ngược. Đây cũng là cách để nhà đầu tư có thể tìm ra cách nhận biết cổ phiếu tiềm năng. Chúc các nhà đầu tư thành công với mô hình vai đầu vai.