Niêm yết cổ phiếu trên các sàn chứng khoán là một trong những cách nhanh nhất để doanh nghiệp kêu gọi vốn. Về phía nhà đầu tư khi sở hữu trong tay số lượng cổ phiếu của các doanh nghiệp làm ăn có hiệu quả, họ sẽ nhận được tổ chức đều đặn. Tuy nhiên, cũng có một số người đặt ra vấn đề làm thế nào để định giá cổ phiếu. Việc tính toán hay định giá chứng khoán đặc biệt cần thiết nếu nếu bạn có ý định đầu tư vào một hoặc nhiều mã cổ phiếu.

Định giá cổ phiếu là gì?

Định giá cổ phiếu có thể hiểu đơn giản là quá trình chúng ta tìm ra giá trị thực của một mã cổ phiếu nào đó. Nói cho dễ hiểu hơn, tính giá cổ phiếu chính là việc xác định xem một mã cổ phiếu đánh giá bao nhiêu.

Sau khi đã định giá cổ phiếu nhà đầu tư cần mua vào cổ phiếu đó với giá thấp hơn giá đã định. Chẳng hạn như bạn đã định giá cổ phiếu của tập đoàn sữa Vinamilk ở mức giá 200.000đ/cổ phiếu. Tuy nhiên giá trị giao dịch của nó trên thị trường chỉ ở mức 150.000đ. Như vậy bạn sẽ mua cổ phiếu này và chờ đến khi nó đạt mức giá trị thực 200.000đ thì có thể bán ra để kiếm lời.

Nói chung, định giá cổ phiếu gần tương tự như việc chúng ta định giá bất kỳ loại hình tài sản nào khác trong thực tế. Ví dụ như một miếng đất, một căn nhà, một chiếc xe,..

Giá trị thật của một mã cổ phiếu se xấp xỉ so với giá trị thị trường. Tuy nhiên vẫn có một số cổ phiếu bị định giá thấp hơn hoặc cao từ 5% đến 10% so với với giá trị thị trường. Trong quá trình mua bán cổ phiếu, bạn phải luôn ghi nhớ hai quy tắc sau:

- Nếu trị thị trường lớn hơn hoặc bằng giá trị thực, nhà đầu tư không nên mua và bán cổ phiếu.

- Nếu giá trị trường nhỏ hơn giá trị thực, nhà đầu tư hãy mua cổ phiếu.

Vì sao cần định giá cổ phiếu?

Việc định giá cổ phiếu đặc biệt cần thiết với mọi doanh nghiệp. Đây chính là bước đầu tiên và quan trọng nhất để một công ty cổ phần bắt đầu chào bán cổ phiếu, thực hiện huy động vốn từ công chúng nhà đầu tư.

Còn đối với nhà đầu tư, giá cổ phiếu xe lúc họ biết được giá trị thực của một hoặc nhiều loại cổ phiếu. Tư vấn định giá này, mỗi nhà đầu tư có thể xác định khả năng sinh lời, từ đó đưa ra quyết định mua vừa bán phù hợp.

Khi nhận thấy giá thị trường của cổ phiếu thấp hơn giá trị đã định giá, bạn có thể chọn cách mua vào. Hoặc khi giá thị trường của cổ phiếu đã cao hơn giá trị thực của nó, bạn nên tiến hành bán ra.

Có thể bạn quan tâm: Cổ phiếu quỹ là gì? Quy định khi giao dịch cổ phiếu quỹ ra sao?

Điều gì quyết định giá cổ phiếu tăng hay giảm?

Không ít người vẫn cho rằng thị trường chứng khoán giống như một canh bạc may rủi. Tuy nhiên quan niệm về chưa hẳn đã đúng. Sự biến động của thị trường chứng khoán trong đó có cổ phiếu thường bị tác động bởi 5 yếu tố cơ bản. Bao gồm sự phát triển của nền kinh tế, diễn biến chính trị, cung cầu tự nhiên của thị trường, hoạt động kinh doanh của các công ty và tâm lý nhà đầu tư.

Sự phát triển của nền kinh tế

Sự phát triển của nền kinh tế thế giới hai cụ thể một quốc gia nào đó là một trong những nhân tố cơ bản ảnh hưởng trực tiếp đến giá trị cổ phiếu. Thông thường, giá cổ phiếu sẽ đi theo xu hướng chung của nền kinh tế. Ví dụ như hình nền kinh tế phát triển ổn định, đi lên thì giá cổ phiếu cũng tăng theo. Ngược lại giá cổ phiếu có xu hướng giảm khi nền kinh tế bị suy thoái.

Đơn cử như trong giai đoạn 2007 – 2008, nền kinh tế thế giới chìm vào suy thoái, thị trường chứng khoán toàn cầu đã bước vào thời kỳ nào tốc cực mạnh. Ngay cả thị trường chứng khoán Việt Nam, chỉ số vn index cũng giảm đến hơn 70% (cú giảm sâu nhất sau 8 năm hoạt động). Hệ quả hàng chục nghìn tỷ đồng lúc mấy tờ đã không cánh mà bay.

Giá trị cổ phiếu tại hầu hết các thị trường chỉ phục hồi khi nền kinh tế có dấu hiệu tăng trưởng ổn định hơn. Tác động của nền kinh tế được xếp vào nhóm rủi ro hệ thống. Có nghĩa nó ảnh hưởng đến hầu như toàn bộ mọi thành phần tham gia thị trường.

Diễn biến chính trị

Tình hình chính trị đặc biệt là tại những quốc gia lớn luôn tác động mạnh đến thị trường chứng khoán toàn cầu. Bởi mỗi quyết sách của chính phủ các quốc gia lớn như Mỹ, quốc gia thuộc Liên minh châu Âu, Nhật Bản, Trung Quốc,.. Đều phần nào ảnh hưởng trực tiếp đến để kinh tế thế của đất nước đó đó hoặc nhiều quốc gia khác. Bao gồm cả thị trường chứng khoán nói chung và giá cổ phiếu nói riêng.

Chẳng hạn như cuộc bầu cử tổng thống Mỹ vào năm 2016, thị trường có phải nghiêng về chiến thắng của bà Hillary Clinton. Tuy nhiên kết quả cuối cùng thì ông Trump lại chiến thắng. Kết quả này khiến thị trường chứng khoán chao đảo, chìm trong sắc đỏ.

Kết quả hoạt động kinh doanh của công ty

Kết quả hoạt động kinh doanh sẽ quyết định trực tiếp đến giá trị cổ phiếu của công ty đó. Trong trường hợp làm ăn có lãi, độ tăng trưởng nhanh và ổn định, giá cổ phiếu đương nhiên sẽ tăng. Ngược lại khi tình hình kinh doanh thiếu khả quan, làm ăn thua lỗ, giá cổ phiếu chắc chắn giảm nhanh.

Chính bởi vậy báo cáo tài chính hàng quý hoặc hàng năm của các công ty đều được nhà đầu tư quan tâm. Vì nó sẽ cho biết công ty đang hoạt động ra sao, giá cổ phiếu có thể tăng hoặc giảm tùy vào tình hình.

Tâm lý của nhà đầu tư

Thị trường chứng khoán vốn nổi tiếng với tính nhạy cảm, nhạy bén với những tin đồn. Vì thế chỉ với một vài tin tức gây nhiễu loạn có thể khiến thị trường chao đảo, biến động mạnh. Nhà đầu tư nếu không có tâm lý vững vàng rất dễ đưa ra quyết định đầu tư sai lầm.

Lợi dụng tâm lý đám đông, giới siêu đầu tư sẽ tìm cách thao túng thị trường. Giá cổ phiếu khi đó có thể tăng hoặc giảm không theo quy luật.

Cung cầu chung của thị trường

Cổ phiếu nói chung cũng giống như nhiều loại. Giá cả của trúng thường tăng nếu như nguồn cung khan hiếm (có nhiều nhà đầu tư tập trung mua vào). Ngược lại nếu cổ phiếu không thú người mua, giá của chúng sẽ có xu hướng giảm.

Có thể bạn quan tâm: Đầu tư online là gì? Top 3 kênh đầu tư online uy tín, ít vốn

Phương pháp định giá cổ phiếu theo 5 bước

Thông thường để định giá cổ phiếu, người ta phải thực hiện lần lượt qua 5 bước.

Bước 1: Thu thập thông tin doanh nghiệp

Như vừa phân tích ở phần trên, giá trị của một mã cổ phiếu bị chi phối bởi tình hình hoạt động của công ty đã phát hành cổ phiếu đó. Chính vì thế trước khi đưa ra quyết định đầu tư, bạn phải thực hiện tốt khâu thu thập thông tin doanh nghiệp. Sau đó, tiến hành phân tích theo 4 khía cạnh sau:

- Lợi thế cạnh tranh với các đối thủ trong ngành.

- Thế cạnh tranh của doanh nghiệp.

- Ngành nghề kinh doanh của doanh nghiệp.

- Kết quả kinh doanh và lịch sử hoạt động

Ngoài ra bạn cũng nên chú ý để tìm hiểu nội dung lãnh đạo của công ty. Doanh nghiệp nếu muốn hoạt động hiệu quả đòi hỏi phải được tăng tốc bởi những người lãnh đạo có tầm nhìn xa, hoạch định chiến lược rõ ràng.

Bước 2: Ước lượng hiệu quả kinh doanh

Để ước lượng kết quả kinh doanh của một doanh nghiệp nào đó, bạn có thể áp dụng phương pháp Top-down hoặc Bottom-up.

Top-down – từ trên xuống

Với phương pháp ước lượng từ trên xuống, trước tiên bạn sẽ xem xét tình hình hoạt động của công ty theo hướng vĩ mô. Sau đó, xem đến những khía cạnh chi tiết hơn. Cuối cùng, số lượng đơn vị trí hiện tại và dự đoán lượng đơn vị hàng hóa bán ra trong tương lai.

Bottom-up – từ dưới lên

Với phương pháp này, bạn sẽ xem xét các yếu tố vi mô trước. Chẳng hạn như công suất hoạt động của doanh nghiệp, số lượng sản phẩm bán ra,… Tiếp theo bạn mới bắt đầu tính số lượng sản phẩm có thể bán tại trong tương lai.

Để ước lượng một cách chính xác, người ta thường sử dụng cả hai phương pháp Top-down và Bottom-up. Kết quả bức tượng có thể không trùng khớp như mức độ chênh lệch không được quá lớn.

Bước 3: Lựa chọn mô hình giá phù hợp

Phương pháp định giá là có thể áp dụng cho mọi công ty. Do đó, bạn nên áp dụng phương pháp định giá tương đối thông qua các mô hình. Tuy vậy trong một số tình huống, mô hình định giá tuyệt đối lại cho kết quả chính xác hơn.

- Mô hình giá tương đối: Nhà đầu tư cần xác định một mức giá hợp lý dựa vào số liệu ngành. Hoặc cũng có thể là một nhóm gồm nhiều doanh nghiệp hoạt động trong cùng một lĩnh vực.

- Mô hình giá tuyệt đối: Cho biết sự phân chia của dòng tiền, lợi nhuận thặng dư, khả năng thu hồi lợi nhuận,..

Bước 4: Áp dụng kết quả ước lượng vào mô hình

Điều quan trọng nhất khi đầu tư là không để bị mất tiền. Tùy theo mô hình đã lựa chọn trước đó, bạn cần tiến hành xác định các yếu tố đầu vào. Chẳng hạn như hoạt động kinh doanh của công ty, số lượng sản phẩm bán ra, doanh thu, lợi nhuận,..

Bước 5: Diễn giải kết quả

Đừng cố diễn giải kết quả dưới dạng một con số chính xác. Thay vào đó, kết quả nên nằm trong một khoảng ước lượng. Chẳng hạn như giá trị cổ phiếu ABC sẽ dao động trong khoảng từ 100-200 USD.

3 Cách định giá cổ phiếu

Có nhiều cách để bạn có thể định giá cổ phiếu. Trong phần này, Chúng tôi sẽ hướng dẫn bạn cách tính giá trị thực của cổ phiếu thông qua 3 phương pháp cơ bản.

Định giá cổ phiếu bằng phương pháp P/E

Chỉ số P/E thợ khá tốt cho nhà đầu tư khi cần tính toán định giá cổ phiếu. Theo đó, để tính giá trị P/E, bạn có thể sử dụng công thức sau:

Giá P/E = Tổng vốn hóa doanh nghiệp / Lợi nhuận sau thuế

Trong đó:

- P là giá trị cổ phiếu tại thời điểm giao dịch

- E chính là lợi nhuận ròng của cổ phiếu

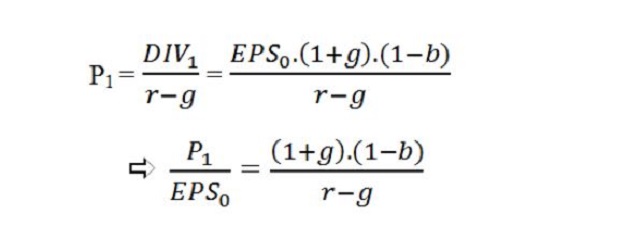

Khi đã có chính xác giá trị P/E, bạn có thể bắt tay vào tính toán giá trị thực của một mã cổ phiếu bất kỳ bằng công thức sau:

Trong đó:

- g – Đại diện cho tỷ lệ tăng trưởng của cổ tức

- b – Cho biết tỷ lệ chi trả cổ tức

- DIV – Cho biết mức cổ tức được chi trả

- r – Cho biết tỷ suất sinh lợi đòi hỏi [ (r = rf + ( rm – rf )]

Tỷ suất sinh lợi đòi hỏi r trong công thức định giá cổ phiếu trên luôn bị tác động bởi lãi suất phi rủi ro (rf) và tỷ suất sinh lợi thị trường (rm). Ngoài ra giá trị cổ phiếu còn bị ảnh hưởng bởi P/E của toàn thị trường, P/E theo toàn nhóm ngành, đòn bẩy và một vài thông số tài chính khác.

Định giá cổ phiếu bằng phương pháp P/B

Giống như P/E, P/B cũng là một trong những công cụ cho phép nhà đầu tư định giá cổ phiếu. Tỷ lệ này cho biết giá cổ phiếu đang lớn hơn hoặc nhỏ hơn bao nhiêu lần so với tài sản ròng. Để tính giá trị P/B, bạn có thể dựa vào một trong 2 công thức sau:

P/B = Giá trị giao dịch thị trường / Giá trị trên sổ sách của một mã cổ phiếu

P/B = Tổng vốn hóa doanh nghiệp / Vốn hóa của chủ sở hữu

Trong đó:

- P Chính là giá trị tại thời điểm giao dịch

- B là giá trị sổ sách của một mã cổ phiếu

Ví dụ: Mỗi cổ phiếu của tập đoàn Sữa Vinamilk (VNM) là 200.000đ, giá trị sổ sách của nó là 20.000đ. Như vậy, giá P/B của mã cổ phiếu này sẽ bằng VNM. Điều này có nghĩa nhà đầu tư sẵn sàng bỏ ra số tiền gấp 10 lần giá trị sổ sách để mua vào mã cổ phiếu VNM.

Nếu tỷ lệ P/B cho biết cổ phiếu đang bị định giá thấp. Ngược lại nếu P/B cao có nghĩa cổ phiếu bị định giá cao. Trường hợp bị định giá cao, nhà đầu tư có lẽ đang rất kỳ vọng vào tương lai phát triển của doanh nghiệp. Đồng thời, điều này cũng cho thấy công ty đang sở hữu nhiều tài sản ngầm.

Định giá trị cổ phiếu theo cổ tức

Muốn định giá cổ phiếu theo cổ tức, trước tiên bạn cần phải hiểu rõ tỷ suất cổ tức tỷ suất cổ tức (r). Hiểu đơn giản thì đây tính cả tỷ lệ cổ tức chi trả bằng tiền chia cho giá trị cổ phiếu.

Chẳng hạn như công ty A chia cổ tức cho nhà đầu tư 30% / năm. Bạn cần hiểu rằng 30% ở đây là của mệnh giá (giả dụ mệnh giá 10.000đ). Vậy nên, cổ tức bằng tiền 30% bằng tiền sẽ tương ứng với 3.000đ.

Tỷ suất cổ tức sẽ tính toán theo công thức: R = Cổ tức bằng tiền / Thị giá

Sau khi đã xác định được tỷ suất cổ tức, bạn có thể định giá cổ phiếu theo 2 cách cơ bản. Trong đó với cách thứ nhất, bạn chỉ cần áp dụng công thức:

Giá trị thực của cổ phiếu = ( r + tốc độ tăng trưởng dài hạn ) : (P/E)

Ngoài cách trên, một số nhà đầu tư có định giá cổ phiếu thông qua phương pháp kết dòng cổ phiếu. Trong cách tính toán này, bạn cần phải sử dụng đến mô hình tăng trưởng cổ tức Gordon. Theo đó sẽ có 3 mô hình Gordon phổ biến nhất.

- Mô hình thứ nhất: Tốc độ tăng trưởng của cổ phiếu không đổi, kéo dài mãi mãi.

- Mô hình thứ hai: Tốc độ tăng trưởng của cổ tức không đổi trong một vài năm. Sau đó, tốc độ tăng trưởng lại giảm dần.

- Mô hình thứ ba: Tốc độ tăng trưởng của cổ tức không đổi trong một vài năm. Sau đó, tốc độ tăng trưởng lại tăng dần. Cuối cùng, giữ nguyên tốc độ tăng trưởng đó.

Công thức khái quát, mọi người có thể sử dụng là P = D1 / (k – g). Trong đó:

- P là tỷ số của giá hợp lý / giá trị thực tại thời điểm năm 0

- D1 là cổ tức năm thứ nhất (năm kế tiếp năm 0)

- k là tỷ lệ chiết khấu (tỷ lệ kỳ vọng của nhà đầu tư)

- g tốc độ tăng trưởng của cổ tức

Lưu ý khi tính giá cổ phiếu

Trong quá trình tính toán giá trị cổ phiếu, bạn cần nhớ rằng không có một công thức chung nào để định giá cho toàn bộ các công ty. Mỗi doanh nghiệp lại có mô hình hoạt động khác nhau. Bên cạnh đó là những yếu tố như chu kỳ kinh doanh, hướng phát triển, điều kiện tài chính,.. Thậm chí ngay cả doanh nghiệp nhiều lúc cũng không thể định giá chính xác toàn bộ tài sản hội đang nắm giữ.

Đó là lý do tại sao nhà đầu tư mới tham gia thị trường phải học cách phân tích định giá cơ bản. Vì nếu không, họ rất dễ nhiễu loạn bởi giá. Mỗi nhà đầu tư thường trung thành với phong cách định giá riêng. Cùng với đó là hàng loạt triết lý, tiêu chuẩn đánh giá khác nhau.

Thế nhưng, bạn cũng không thể chọn từng phân khúc theo nhu cầu của bản thân để định giá. Điều đó giống như việc người ta không thể đánh giá một con cá heo dựa theo khả năng trèo cây của nó. Messi hay Ronaldo lễ độ điểm giá dựa trên khả năng chơi đá bóng của họ chứ không phải dựa trên khả năng chơi tennis.

Việc định giá cổ phiếu không có nghĩa bạn phải nắm rõ toàn bộ phương pháp tính giá của nhiều loại cổ phiếu. Thay vào đó bạn chỉ cần chọn ra một hoặc một số phân cấp nhất định để tính toán.

Vậy nên nếu như mới tham gia có thị trường, bạn đừng nên chỉ quan tâm đến việc kiếm tiền. Điều quan trọng hơn, bạn cần tự trau dồi kiến thức đầu tư, nắm bắt tin tức có thể ảnh hưởng đến thị trường.

Có thể bạn quan tâm: Chứng chỉ quỹ ETF là gì? Thông tin chi tiết về các quỹ ETF ở Việt Nam

Tổng kết

Định giá cổ phiếu đơn giản là quá trình tính toán giá trị thực hay giá trị nội tại của một mã cổ phiếu nào đó. Sự tăng giảm nói chung của các loại cổ phiếu phụ thuộc vào sự phát triển của nền kinh tế, tình hình chính trị, tâm lý nhà đầu tư,.. Mong rằng với một số kiến thức Beat Đầu Tư chia sẻ, bạn có thể nắm rõ hơn các phương pháp định giá cổ phiếu cơ bản.

Mã ID: c349