Với bối cảnh kinh tế đang trên đà phát triển như hiện nay thì sự xuất hiện của CIC đóng vai trò quan trọng, chi phối và quyết định nhiều hoạt động kinh tế của con người. Bài viết dưới đây sẽ là tổng hợp tất tần tật các thông tin liên quan đến CIC là gì mà bạn cần nắm, hy vọng qua đó có thể giúp bạn đọc vững bước hơn trên con đường gia nhập vào lĩnh vực kinh tế phát triển như hiện nay.

CIC là gì?

CIC là viết tắt của từ gì? Đây là tên viết tắt của Credit Information Center, một cơ quan tổ chức làm việc dưới sự quản lý và giám sát của Ngân hàng nhà nước Việt Nam. Vậy hệ thống CIC là gì? Đây chính là cơ quan có nhiệm vụ ghi nhận cũng như phân tích, đánh giá hoạt động tài chính của một cá nhân hay tập thể kinh tế nào đó bất kỳ.

Bên cạnh đó, tổ chức CIC còn có khả năng dự báo thông tin tín dụng của chủ thể được đề cập, góp phần tăng khả năng nhận biết và hỗ trợ tối đa cho các hoạt động tài chính của các tổ chức tín dụng, ngân hàng sau này.

Thông tin CIC là một trong những đánh giá khách quan và quan trọng nhất, phản ánh được tình hình kinh tế của một cá nhân hay tập thể nhất định. Trong trường hợp chủ thể muốn vay vốn hoặc mở thẻ tín dụng thì ngân hàng sẽ dựa vào CIC để đưa ra quyết định xem có nên thực hiện hay không. Ngoài ra, để đánh giá tình hình tài chính của cơ quan hay chủ thể nào đó thì thông tin CIC chính là một cứu cánh thiết thực và hữu ích.

Vai trò chức năng của CIC

Bên cạnh CIC là gì thì vai trò của CIC vô cùng quan trọng, tất cả mọi hoạt động tín dụng đều phải dựa vào CIC. Hằng tháng, CIC có nhiệm vụ liên hệ với các ngân hàng để truy cập hồ sơ cho vay (trong đó bao gồm thông tin khách hàng, giá trị khoản vay, …). Sau đó tiến hành tổng hợp thông tin và cho ra kết quả chân thực nhất về bất kỳ cá nhân hay tổ chức nào liên quan đến hoạt động tín dụng.

Thông tin CIC là gì?

Thông tin CIC là gì mà được xem như một thước đo tổng quát mức độ uy tín của chủ thể? Cứ mỗi tháng, hệ thống CIC sẽ có nhiệm vụ thống kê, tổng hợp trạng thái tín dụng của chủ thể nhất định có lịch sử hoạt động tài chính trước đó. Với CIC, người truy cập sẽ được cung cấp đầy đủ các thông tin như:

- Thông tin của người vay vốn (họ tên, địa chỉ, số cmnd, …).

- Khách hàng hiện đang vay số tiền bao nhiêu và thời gian vay.

- Các hợp đồng tín dụng trước đó.

- Báo cáo về hiện trạng dư nợ của khách hàng kể từ 12 tháng tính từ thời điểm tra.

- Nhóm của loại nợ mà khách hàng đã vay.

- Tài sản thế chấp cho đến hiện tại và giá trị của chúng.

- Đơn vị đã có lịch sử tra cứu trước đó trong 12 tháng gần nhất.

Dựa vào các thông tin này mà ngân hàng hoặc tổ chức tín dụng sẽ đánh giá khả năng tài chính cũng như trả nợ rồi từ đó quyết định xem có nên cho khách hàng đó vay hay không.

Tài khoản CIC là gì?

Nếu đã biết đến hệ thống về CIC là gì thì bạn có tò mò tài khoản CIC là gì chưa? Giải đáp cho thắc mắc này thì đây chính là một dạng tài khoản mà bất kỳ một cá nhân hay tập thể nào tham gia vào lĩnh vực kinh tế tài chính đều nên sở hữu.

Ngoài ra đó còn là một hệ thống các thông tin bao gồm một loạt các chỉ số đánh giá khách quan nhất giúp các ngân hàng cũng như tổ chức tín dụng xem xét và đưa ra các quyết định để phù hợp với tiềm lực của 2 bên.

Check CIC là gì?

Để trả lời cho câu hỏi check CIC là gì (kiểm tra CIC là gì) thì đây chính là một phương thức tra cứu thông tin tín dụng của một cá nhân hay tập thể bất kỳ nhờ hệ thống lưu trữ của tổ chức CIC. Vì được cập nhật thường xuyên và chính xác nên đây được xem như một chỉ số uy tín của chủ thể được đề cập.

Cách tra cứu CIC nhanh và tiện nhất

Vì tính ứng dụng phổ biến nên hiện nay có nhiều cách tra cứu CIC mà bất kỳ ai cũng có thể làm được. Thông thường sẽ có 3 cách để kiểm tra thông tin tài khoản CIC tùy thuộc vào chủ thể tra cứu cũng như tiềm lực đang sở hữu.

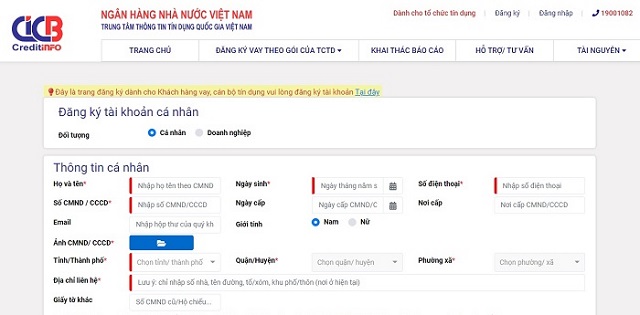

Qua website của trung tâm tín dụng

- Bước 1: truy cập vào trang chủ

Người dùng tiến hành tìm kiếm và truy cập vào trang chủ của Ngân hàng nhà nước Việt Nam – Trung tâm thông tin tín dụng quốc gia.

- Bước 2: nhập thông tin

Ngay trên trang chủ, tiến hành nhập số chứng minh thư, đăng ký kinh doanh hoặc hộ chiếu của cá thể mà bạn muốn tìm hiểu.

- Bước 3: Điền thông tin của người tiến hành tra cứu CIC

Sau đó, bạn hãy nhập thông tin của chính minh trên form điền được yêu cầu để hệ thống lưu trữ cũng như báo cáo. Các thông tin cần điền gồm họ tên, địa chỉ mail, địa chỉ thường trú, …

- Bước 4: Xác nhận

Hoàn thành các bước trên, hệ thống sẽ gửi một mã OTP về điện thoại bạn với mục đích xác nhận lại lần nữa. Bạn cần đọc kỹ các quy định được hệ thống gửi về nhằm đảm bảo quyền lợi cho người được tra cũng như cho chính bản thân bạn.

- Bước 5: Hoàn tất tra cứu

Sau khi đã hoàn tất các bước trên, hệ thống sẽ gửi thông tin mà bạn cần, lúc này bạn đã có thể thực hiện tra cứu.

Qua ngân hàng

Cách tra cứu này sẽ phải thông qua trung gian là ngân hàng hoặc các công ty tài chính nhờ thực hiện các bước sau:

- Bước 1: thực hiện vay tiền tại ngân hàng hoặc công ty tài chính đó.

- Bước 2: cung cấp thông tin chứng minh nhân dân để tổ chức đó tiến hành tra cứu CIC.

- Bước 3: ngân hàng hoặc công ty tài chính đó thực hiện tra cứu và gửi kết quả đến quý khách hàng.

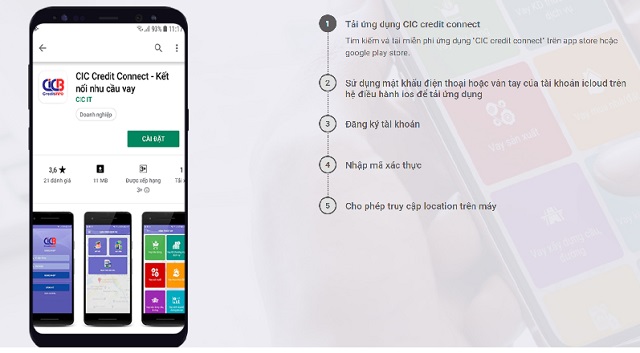

Qua app điện thoại

Với phương thức này, bạn cần phải tải về điện thoại của mình phần mềm tra cứu CIC. Khi đã hoàn tất quá trình tải, tiến hành các bước sau:

- Bước 1: chọn khai thác báo cáo.

- Bước 2: xác thực bằng ID, mật khẩu hoặc vân tay.

- Bước 3: thực hành mua bảng báo cáo tín dụng.

- Bước 4: xác thực thông qua mã OTP.

- Bước 5: báo cáo CIC được gửi về.

Dựa vào khả năng và nhu cầu tìm hiểu mà người dùng có thể tùy thích lựa chọn cách tra CIC riêng cho mình. Tuy nhiên, đa số người chơi nên sử dụng cách tra đầu tiên (thông qua website của trung tâm tín dụng) để tiết kiệm thời gian cũng như công sức, không mất quá nhiều thao tác mà lại vô cùng chính xác.

Vai trò của CIC trong tín dụng: Thông tin CIC được xem như một tóm tắt đánh giá giúp cho ngân hàng hoặc công ty tài chính nhìn nhận cũng như đưa ra các quyết định tín dụng của mình. Tùy vào thước đo của từng ngân hàng hoặc tổ chức tín dụng mà sẽ có những đánh giá riêng.

Tìm hiểu về điểm tín dụng CIC

Dưới đây là những thông tin về điểm tín dụng CIC cùng chúng tôi tìm hiểu nhé.

Điểm tín dụng CIC là gì?

Điểm tín dụng CIC là gì? Điểm tín dụng CIC hay còn được gọi với cái tên FICO là một hệ thống điểm mà thông qua đó các tổ chức tài chính cũng như ngân hàng sẽ đánh giá mức độ uy tín, đáng tin cậy của chủ thể. Mức điểm này càng cao thì càng thể hiện được sự đáng tin của chủ thể. Dựa vào thang điểm quy định mà hệ thống CIC sẽ tiến hành chấm điểm tín dụng CIC.

Cách thức tính điểm tín dụng CIC

Dựa trên các thông tin được cung cấp mà hệ thống CIC tiến hành đánh giá và chấm điểm nhờ các trọng số cơ bản và tỷ lệ phần trăm được quy định sẵn.

- Lịch sử thanh toán: sẽ bao gồm tất tần tật các lịch sử giao dịch tín dụng trước đó của khách hàng.

- Tỷ lệ sử dụng: dựa trên mức độ tín dụng đã được khách hàng vay và sử dụng như thế nào? hiệu quả ra sao? từ đó sẽ giúp các tổ chức cho vay đánh giá và cho ra quyết định.

- Lịch sử tín dụng: nhờ vào độ tuổi trung bình của các khoản tín dụng được khách hàng vay trước đó.

- Khả năng mở tài khoản mới: Khả năng mở càng cao thì cũng đồng nghĩa với việc điểm tín dụng càng lớn, có lợi cho chủ thể được hệ thống CIC đề cập.

Ý nghĩa của điểm tín dụng CIC

- Rút gọn thời gian đánh giá.

- Định lượng rủi ro thông qua mã số hóa.

- Thể hiện mức độ uy tín của từng chủ thể được đề cập.

- Phù hợp với các khoản vay với mức chi phí hạn hẹp.

Xếp hạng nhóm điểm tín dụng

- Từ 176 đến 600: xấu.

- Từ 600 trở lên: tốt.

Tuy nhiên, hạn chế của điểm tín dụng là nó chỉ phản ánh lên khoản nợ quá hạn hiện đang sở hữu, không đồng nghĩa với việc chủ thể đã sở hữu nợ xấu hoặc không có khả năng trả nợ. Vậy nên, đừng để nhầm lẫn.

Cách đánh giá CIC chi tiết

Dưới đây là cách đánh giá CIC chi tiết:

Nợ xấu CIC là gì?

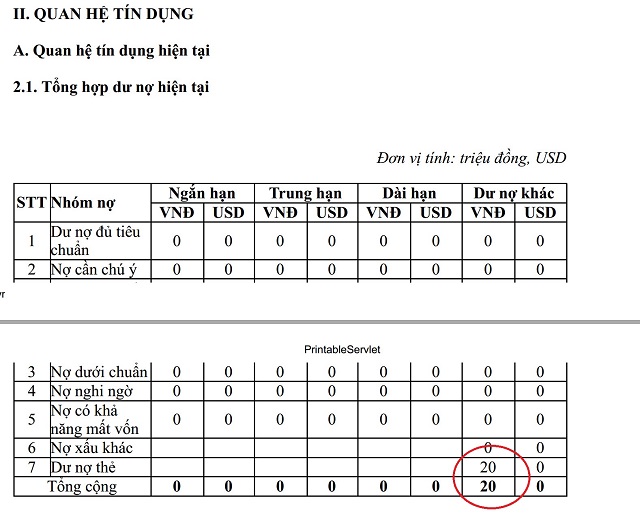

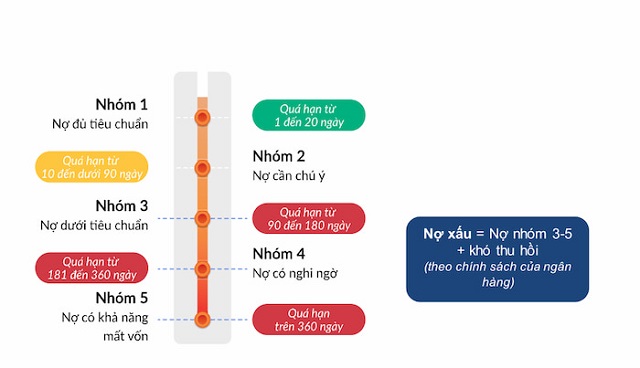

Tiếp theo thông tin CIC là gì là các khái niệm về nợ xấu CIC. Thông tin nợ xấu mà CIC cung cấp sẽ được đánh giá và phân loại thành 5 nhóm.

Nhóm 1: nợ đủ tiêu chuẩn

- Khoản vay còn trong hạn và được tổ chức CIC đánh giá là có khả năng trả nợ đúng hạn cả gốc lẫn lãi.

- Khoản vay quá hạn trong vòng 10 ngày trở lại và được CIC đánh giá là có khả năng thu hồi được cả gốc lẫn lãi nợ trong hạn và quá hạn.

Nhóm 2: nợ cần được chú ý

- Khoản vay quá hạn từ 10 đến 90 ngày

- Khoản nợ đã được điều chỉnh kỳ hạn trả nợ lần đầu.

Nhóm 3: nợ dưới mức tiêu chuẩn

- Khoản nợ quá hạn trong thời gian 91 đến 180 ngày.

- Khoản nợ điều chỉnh lại thời hạn trả nợ lần đầu (trừ các khoản nợ mà kỳ hạn trả được được điều chỉnh lần đầu được phân loại vào nhóm 2 theo quy định hiện hành).

- Khoản nợ nằm trong phạm vi giảm hoặc miễn trả vì chủ thể không có khả năng trả theo hợp đồng tín dụng.

Nhóm 4: nợ trong phạm vi nghi ngờ

- Khoản nợ quá hạn trong thời gian từ 181 đến 360 ngày.

- Khoản nợ được điều chỉnh thời gian trả lần thứ hai.

Nhóm 5: nợ xấu có khả năng không thu hồi được vốn

- Khoản nợ quá hạn trên 360 ngày.

- Nợ khoanh hoặc nợ đang chờ xử lý.

- Khoản nợ được điều chỉnh thời gian trả nợ lần thứ 3.

Nợ xấu CIC ảnh hưởng như thế nào đến chủ thể được đề cập?

Nợ xấu CIC là gì mà lại ảnh hưởng nhiều đến mức độ uy tín của chủ thể được đề cập? Các ngân hàng hay công ty tài chính cho rằng hệ thống CIC sẽ là một đánh giá khách quan nhất, giúp họ tiết kiệm được kha khá khoản thời gian trong việc tìm hiểu và tra cứu.

Đa số với những chủ thể được CIC đánh giá đang trong nhóm nợ 1 hoặc 2 thì ngân hàng hoặc tổ chức tín dụng hoàn toàn có đủ khả năng tin tưởng tiếp tục cho vay hoặc mở thẻ tín dụng.

Ở những nhóm nợ 3, 4 hoặc 5 (hay còn gọi là nợ xấu) sẽ được liệt vào khoản nợ khó đòi, có khả năng đáo hạn muộn hoặc tệ hơn nữa là không thể đáo hạn. Đa số các chủ thể nằm trong nhóm nợ xấu sẽ không được tiếp tục cấp tín dụng ở bất kỳ hình thức nào cho đến khi được xếp hạng trở lại ở một nhóm cao hơn (1 hoặc 2).

Tuy nhiên, sẽ có một phần nhỏ bộ phận các ngân hàng hoặc công ty tài chính không xem thông tin CIC là điều kiện tiên quyết và chi phối mọi hoạt động tín dụng đến cá nhân hoặc tổ chức đang đề nghị vay. Họ còn dựa vào các yếu tố tác động xung quanh khác như thâm niên hoạt động, hướng đi tương lai của chủ thể đó có thực tế hay không và tiềm năng phát triển ra sao để tiến hành đi đến quyết định cuối cùng.

Làm thế nào để xóa nợ xấu?

Vậy cách để xóa nợ xấu trên CIC là gì? Trong trường hợp khách hàng rơi vào nhóm nợ xấu nhưng có nhu cầu xóa thì ở đây chúng tôi sẽ mách cho bạn vài mẹo nhỏ để quá trình xóa nợ xấu trên CIC được diễn ra suôn sẻ. Thông thường thì sẽ chia thành hai trường hợp:

Trường hợp 1: do lỗi của khách hàng

Nguyên nhân xảy ra trường hợp này là do khách hàng chậm trả nợ, món nợ được xét vào diện nợ khó đòi. Cách để xóa nợ xấu trong trường hợp này là:

- Bước 1: kiểm tra chính xác tình trạng nợ xấu của chủ thể để xem rằng đó là nợ thuộc nhóm nào? số tiền chính xác là bao nhiêu?

- Bước 2: thực hiện thanh toán nợ trực tiếp (cả gốc và lãi) cho ngân hàng và phải được lưu trữ thông qua các chứng từ hợp lệ và được pháp luật công nhận, chú ý nên ghi rõ thời gian cũng như địa điểm rõ ràng để trở thành một cơ sở vững chắc, hỗ trợ cho việc đối chứng sau này.

- Bước 3: thông thường thì tầm 1 tháng sau đó, hệ thống CIC sẽ tiến hành cập nhật khoản nợ mà bạn đã trả. Hãy kiểm tra lại hệ thống để tránh bị bỏ sót và xảy ra các lỗi đáng tiếc.

Tuy nhiên, dù bạn có tiến hành xóa nợ thì chỉ khắc phục được tình trạng hiện tại nhưng lịch sử CIC vẫn lưu lại (nợ xấu lưu giữ trong vòng 5 năm; nợ nhóm 1,2 lưu giữ trong vòng 12 tháng). Vậy nên, việc xóa nợ nhanh hay không tùy thuộc vào tiến trình trả nợ của khách hàng.

Trường hợp 2: do lỗi của ngân hàng hoặc do trung tâm CIC

Dù được thiết kế bài bản cũng như giám sát chặt chẽ các giao dịch, quy trình thực hiện các hoạt động tài chính song, vì có quá nhiều dữ liệu cần giải quyết nên hệ thống CIC cũng như ngân hàng đôi khi sẽ xảy ra một vài sai sót, dẫn đến ảnh hưởng đến khách hàng. Cách giải quyết đơn giản nhất trong trường hợp này là:

- Bước 1: kiểm tra thật kỹ thông tin trên CIC mà bạn cho là sai (đó là nợ nhóm mấy? số tiền thực chất là bao nhiêu?)

- Bước 2: tiến hành giải trình với trung tâm hỗ trợ CIC hoặc ngân hàng bằng một công văn với mục đích khiếu nại.

- Bước 3: gửi công văn lên các bộ phận quản lý cấp cao.

- Bước 4: chờ nhận kết quả và kiểm tra lần nữa trên hệ thống CIC.

Phải làm gì để tránh nợ xấu?

Bất kỳ một cá nhân hay tổ chức nào đều không muốn bản thân được liệt kê vào nhóm nợ xấu. Vậy cách để tránh tình trạng nợ xấu trên CIC là gì?

- Xem xét thật kỹ các khoản vay cũng như hợp đồng vay, sau đó tiến hành nghiên cứu năng lực bản thân xem có thực sự phù hợp rồi mới tiến hành quyết định vay hay không.

- Nên lựa chọn những khoản vay có mức chi trả dưới 50% thu nhập của chủ thể hằng tháng.

- Nếu lịch sử tín dụng trong vòng 2 năm trở lại không quá tích cực thì nên hạn chế vay.

- Lịch sử ghi nhận khoản nợ xấu thì chủ thể nên yêu cầu tư vấn từ các ngân hàng trước khi đưa ra quyết định tiếp theo.

- Trong trường hợp đang sử dụng thẻ tín dụng thì nên thanh toán đầy đủ và đúng hạn.

Trên đây là toàn bộ những thông tin liên quan mà Beat Đầu Tư tổng hợp giúp trả lời cho các câu hỏi như CIC là gì, ý nghĩa của CIC cũng như phân loại nợ xấu, cách hạn chế nợ xấu, … hy vọng rằng, bạn đọc đã có những thông tin thiết thực cũng như trau dồi được một lượng kiến thức tài chính hữu ích, hỗ trợ cho các hoạt động kinh tế sau này.

Mã ID: c237