Mô hình tam giác là một trong những mô hình giá phổ biến cho giao dịch tiền điện tử trong ngày mà bạn nên biết. Đây là những mô hình quan trọng bởi chúng cho thấy sự thay đổi của giá từ giảm rồi cuối cùng có thể tăng trở lại. Hình tam giác cung cấp những hiểu biết phân tích về các điều kiện hiện tại và đưa ra các chỉ báo về các loại điều kiện có thể sắp xảy ra. Mô hình tam giác cũng cung cấp các cơ hội giao dịch, cả khi nó đang hình thành và khi nó hoàn thành.

Sự hiểu biết về ba hình thức của mô hình tam giác này sẽ cung cấp cho bạn khả năng phát triển các chiến lược Breakout hoặc dự đoán để sử dụng trong giao dịch trong ngày, đồng thời cho phép bạn quản lý rủi ro và quy mô vị thế đầu tư của mình.

Vậy mô hình tam giác là gì? Cách giao dịch tiền điện tử hiệu quả với sự phân tích thông qua mô hình tam giác? Cùng tìm hiểu dưới bài viết sau đây.

Mô hình tam giác là gì?

Vậy mô hình tam giác là gì? Mô hình tam giác hay còn gọi là mô hình triangle là một công cụ phân tích kỹ thuật được sử dụng phổ biến trong các sàn giao dịch forex. Điều quan trọng là mọi nhà giao dịch phải nhận ra các mô hình khi chúng hình thành trên thị trường.

Nhiệm vụ quan trọng của các nhà giao dịch là phát hiện ra xu hướng của mô hình và dự đoán kết quả trong tương lai để họ có thể giao dịch thành công và sinh lời hơn. Các mô hình hình tam giác rất quan trọng vì chúng giúp chỉ ra sự tiếp tục của thị trường tăng hay giảm. Họ cũng có thể hỗ trợ một nhà giao dịch trong việc phát hiện sự đảo ngược của thị trường.

Có thể bạn quan tâm: Mô hình 1-2-3 là gì? Cách giao dịch với mô hình đảo chiều 123

Lý do hình thành mô hình tam giác

Trước sự biến động giảm của giá dẫn đến việc thu hẹp phạm vi giao dịch tiền điện tử. Điều này đã sự tích tụ dần dần theo thời gian làm cho khả năng thanh khoản của tiền điện tử trở nên kém hơn. Sau đó dẫn đến thị trường có thể bị tạm dừng và đợi cho đến khi các nhà đầu tư tham gia giao dịch.

Trước tình hình đó mô hình tam giác ra đời để có thể dự báo được xu hướng thay đổi giá giúp nhà đầu tư tránh được các rủi ro và sinh lợi nhiều hơn.

Hãy chia thị trường thành các phần từ “mức cao hơn” đến “mức cao hơn”. Giá cả không chạm mức Cắt lỗ hay Chốt lời của hầu hết các nhà giao dịch trong phạm vi hẹp của Phần # 1 dẫn đến việc thêm vào các vị trí (xem phần delta tích lũy).

Tiếp theo xảy ra xung đột (1) phá vỡ đỉnh, theo sau là kích hoạt các lệnh ở cấp độ cụm của chúng. Kết quả là một số lượng lớn các giao dịch bị đóng (2), do đó làm giảm tính thanh khoản.

Sau đó chu kỳ lặp lại khiến chúng ta có thể thấy phạm vi giá thu hẹp và sự hình thành của mô hình tam giác trong Phần # 2. Các lệnh và vị trí lại được thêm vào cho đến khi mô hình bị phá vỡ lần sau – xem điểm (3).

Phân loại mô hình tam giác

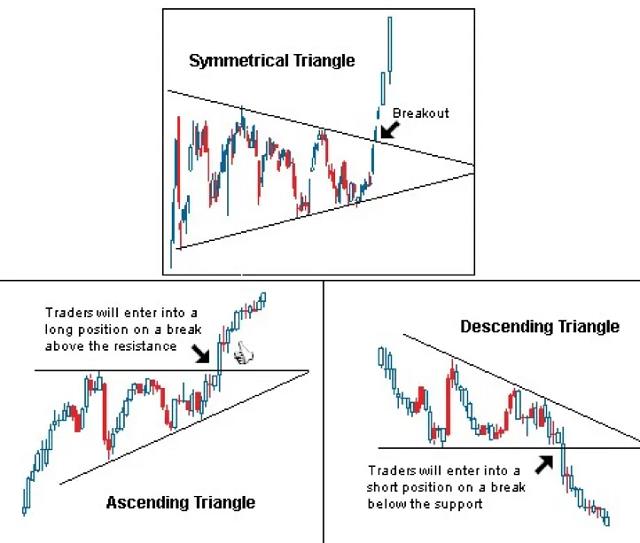

Có ba loại mô hình tam giác: Mô hình tam giác cân, Mô hình tam giác tăng ( mô hình tam giác hướng lên) và Mô hình tam giác giảm. Khi bạn đọc bảng phân tích cho từng mô hình, bạn có thể sử dụng hình ảnh này làm điểm tham chiếu, một công cụ trực quan hữu ích mà bạn có thể sử dụng để có được hình ảnh tinh thần về từng mô hình có thể trông như thế nào. Và đây là phiên bản ngắn của các mô hình tam giác:

- Mô hình tam giác tăng dần là việc hình thành xu hướng tăng giá trên thị trường được dự đoán bởi một Breakout tăng.

- Mô hình tam giác giảm dần là việc sự hình thành xu hướng giảm giá trên thị trường được dự đoán bởi một sự Breakout đi xuống.

- Mô hình tam giác cân biểu thị xu hướng của giá trên thị trường ngày càng thu hẹp, có thể được theo sau bởi một sự Breakout sang hai bên — lên hoặc giảm xuống.

Dưới đây là bài viết đi phân tích sâu hơn vào từng loại mô hình của mô hình triangle, mời bạn đọc cùng Beatdautu.com khám phá sự thay đổi giá đằng sau từng loại mô hình tam giác.

Có thể bạn quan tâm: Mô hình nến đảo chiều là gì? 10 mô hình nến đảo chiều mạnh nhất

Mô hình tam giác cân

Tam giác cân xảy ra khi các chuyển động lên và xuống của giá tài sản bị giới hạn trong một khu vực ngày càng nhỏ hơn theo thời gian. Một bước đi lên không cao bằng lần di chuyển cuối cùng lên và bước xuống không hoàn toàn thấp bằng lần di chuyển cuối cùng xuống. Sự di chuyển của giá đang tạo ra các mức cao nhất của dao động thấp hơn và mức thấp hơn của dao động thấp hơn.

Việc kết nối các mức cao của swing với một đường xu hướng và mức thấp của swing với đường xu hướng tạo ra một tam giác cân trong đó hai đường xu hướng đang di chuyển về phía nhau.

Một hình tam giác có thể được vẽ khi hai đỉnh cao và hai đáy xoay có thể được kết nối với một đường xu hướng. Vì giá có thể lên xuống theo mô hình tam giác nhiều lần, nên các nhà giao dịch thường đợi giá hình thành ba mức cao hoặc thấp trước khi vẽ các đường xu hướng.

Được áp dụng trong thế giới thực, hầu hết các hình tam giác có thể được vẽ theo những cách hơi khác nhau. Ví dụ, hình một cho thấy một số cách mà các nhà giao dịch khác nhau có thể đã vẽ một mô hình tam giác trên biểu đồ một phút cụ thể này.

Mô hình tam giác tăng (Mô hình tam giác hướng lên)

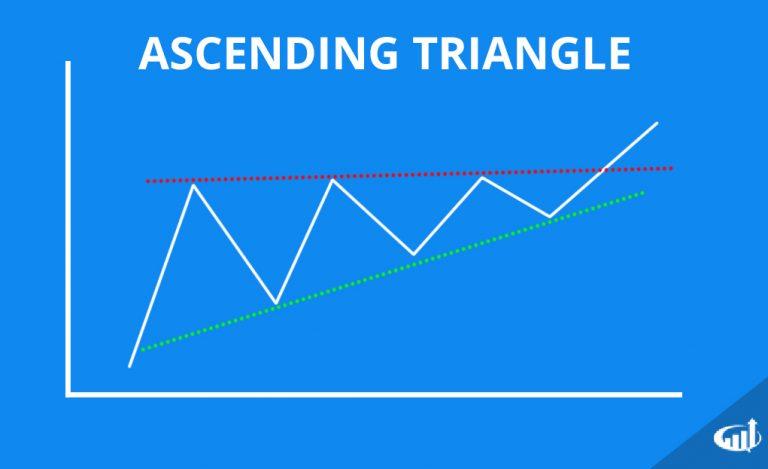

Một tam giác tăng dần được hình thành bằng cách tăng mức đáy dao động và các mức cao nhất đạt đến mức giá tương tự. Khi một đường xu hướng được vẽ dọc theo các mức tăng tương tự, nó sẽ tạo ra một đường ngang. Đường xu hướng kết nối các đáy dao động tăng có góc lên trên, tạo ra tam giác tăng dần như được minh họa trong hình dưới đây..

Giá vẫn đang bị giới hạn trong một khu vực ngày càng nhỏ hơn theo thời gian, nhưng nó đang đạt đến một điểm cao tương tự mỗi khi mức thấp di chuyển lên. Một tam giác tăng dần có thể được vẽ khi hai đỉnh cao và hai đáy xoay có thể được kết nối với một đường xu hướng.

Giao dịch với Mô hình tam giác hướng lên có một số yếu tố mà bạn đọc nên biết, đây được xem là điều đúc kết cần nhớ:

- Xu hướng trước phải là một xu hướng tăng.

- Nên có một đường nằm ngang đóng vai trò là mức kháng cự và giá sẽ tạo ra mức thấp cao hơn.

- Giá sẽ tiếp tục tăng sau khi Breakout khỏi mức kháng cự.

Mô hình tam giác giảm dần

Một tam giác giảm dần được hình thành bằng cách liên tục hạ thấp các mức cao nhất theo thời gian và giao dịch các mức thấp đạt đến mức giá tương tự như mức thấp cuối cùng.

Khi một đường xu hướng được vẽ dọc theo mức thấp nhất của swing tương tự, nó sẽ tạo ra một đường nằm ngang. Đường xu hướng kết nối các mức cao của swing đang giảm nghiêng xuống, tạo ra một hình tam giác giảm dần (hình minh họa).

Giá đang bị giới hạn trong một khu vực ngày càng nhỏ hơn, nhưng nó đang đạt đến một điểm thấp tương tự trên mỗi lần di chuyển xuống. Một hình tam giác giảm dần có thể được vẽ khi hai đỉnh cao và hai đáy xoay có thể được kết nối với một đường xu hướng.

Trong thế giới thực, một khi bạn có nhiều hơn hai điểm để kết nối, đường xu hướng có thể không kết nối mức cao và mức thấp một cách hoàn hảo. Vì vậy, lúc đó bạn sẽ vẽ các đường xu hướng phù hợp nhất với hành động giá.

Chiến lược Breakout

Chiến lược Breakout có thể được sử dụng trên tất cả các loại tam giác. Việc thực hiện giống nhau bất kể hình tam giác tăng dần, giảm dần hay cân.

Chiến lược Breakout là mua khi giá của tài sản di chuyển trên đường xu hướng phía trên của tam giác, hoặc bán khống (bán tài sản trước khi nó chạm mức giá thấp hơn, dự định mua lại nó thậm chí còn thấp hơn) khi giá tài sản giảm xuống. bên dưới đường xu hướng dưới của tam giác.

Breakout đề cập đến một tình huống thị trường trong đó giá di chuyển trên mức kháng cự hoặc dưới mức hỗ trợ. Những Breakout này được sử dụng làm chỉ báo về cơ hội cho các nhà giao dịch.

Vì mỗi nhà giao dịch có thể vẽ các đường xu hướng của họ hơi khác nhau, điểm vào lệnh chính xác có thể khác nhau giữa các nhà giao dịch. Để giúp các nhà đầu tư có thể cô lập giá khi giá vượt ra khỏi ngưỡng hỗ trợ hoặc kháng cự, việc quan sát sự gia tăng khối lượng có thể giúp làm nổi bật thời điểm giá bắt đầu đạt được động lực hướng tới sự Breakout.

Mục tiêu của chiến lược Breakout là thu lợi nhuận khi giá di chuyển ra khỏi các đường xu hướng hình thành tam giác. Nếu giá Breakout dưới hỗ trợ của mô hình tam giác giảm (đường xu hướng dưới), thì giao dịch ngắn được bắt đầu với lệnh cắt lỗ được đặt trên mức cao gần đây hoặc ngay trên ngưỡng kháng cự của mô hình tam giác hướng lên (đường xu hướng tăng).

Nếu giá Breakout trên ngưỡng kháng cự của mô hình tam giác tăng (đường xu hướng lên), thì giao dịch mua dài hạn được bắt đầu với lệnh cắt lỗ được đặt bên dưới mức dao động thấp gần đây hoặc ngay dưới hỗ trợ mô hình tam giác giảm (đường xu hướng dưới).

Chiến lược Breakout giúp đưa ra các chiến lược rút lui khi mua hàng, vì vậy bạn có thể bán khi đến đúng thời điểm dựa trên các tiêu chí của bạn.

Để thoát khỏi giao dịch có lãi, hãy xem xét sử dụng mục tiêu lợi nhuận. Mục tiêu lợi nhuận là một lệnh bù trừ được đặt ở mức giá xác định trước. Một lựa chọn là đặt mục tiêu lợi nhuận ở một mức giá sẽ thu được mức di chuyển của giá bằng toàn bộ chiều cao của hình tam giác.

Ví dụ: Nếu hình tam giác có chiều cao $ 1 tại điểm dày nhất của nó (phía bên trái), thì hãy đặt mục tiêu lợi nhuận $ 1 phía trên điểm Breakout nếu dài hoặc $ 1 bên dưới điểm Breakout nếu ngắn.

Mục tiêu lợi nhuận là cách tiếp cận đơn giản nhất để thoát khỏi một giao dịch có lãi vì nhà giao dịch không làm gì khi giao dịch đang diễn ra. Cuối cùng, giá sẽ đạt đến mục tiêu cắt lỗ hoặc lợi nhuận.

Vấn đề là đôi khi giao dịch có thể cho thấy lợi nhuận tốt, nhưng không đạt được mục tiêu lợi nhuận. Các nhà giao dịch có thể muốn thêm các tiêu chí bổ sung vào kế hoạch thoát của họ, chẳng hạn như thoát khỏi giao dịch nếu giá bắt đầu có xu hướng so với vị trí của họ.

Chiến lược dự đoán

Các hình thức nâng cao hơn của chiến lược Breakout là dự đoán rằng tam giác sẽ giữ và dự đoán hướng Breakout cuối cùng. Bằng cách giả định tam giác sẽ được giữ vững và dự đoán hướng Breakout trong tương lai, các nhà giao dịch thường có thể tìm thấy các giao dịch có tiềm năng phần thưởng rất lớn so với rủi ro.

Ví dụ: giả sử một hình tam giác và một nhà giao dịch tin rằng giá cuối cùng sẽ Breakout theo hướng tăng. Trong trường hợp này, họ có thể mua gần hỗ trợ mô hình tam giác (đáy của mức thấp), thay vì chờ đợi sự Breakout. Điều này tạo ra một điểm vào thấp hơn cho giao dịch; bằng cách mua ở điểm gần đáy của tam giác, nhà giao dịch cũng nhận được giá tốt hơn nhiều.

Việc đặt lệnh cắt lỗ ngay bên dưới điểm của mô hình tam giác sẽ làm giảm lượng rủi ro trong giao dịch. Nếu giá Breakout theo hướng tăng, phương pháp mục tiêu tương tự có thể được sử dụng như phương pháp Breakout đã thảo luận ở trên. Do điểm vào thấp hơn, nhà giao dịch dự đoán sẽ kiếm được nhiều hơn so với nhà giao dịch chờ đợi sự Breakout xảy ra tiếp theo.

Mặt trái là giá đi lên, trong khi mặt trái là mức giảm.

Nếu một nhà giao dịch cho rằng giá cuối cùng sẽ Breakout bên dưới mô hình tam giác, thì họ có thể bán khống gần mức kháng cự và đặt lệnh cắt lỗ ngay phía trên mô hình tam giác. Bằng cách đi ngắn gần đỉnh của tam giác, nhà giao dịch sẽ nhận được mức giá tốt hơn nhiều so với việc họ chờ đợi sự Breakout giảm giá.

Để sử dụng chiến lược dự đoán, một tam giác cần phải chạm vào mức hỗ trợ và / hoặc kháng cự ít nhất ba lần. Điều này là do khi chạm ngưỡng hỗ trợ hoặc kháng cự thứ ba (hoặc sau đó) mà nhà giao dịch thường có thể thực hiện một giao dịch — các đỉnh và đáy thường chạy theo chuỗi ba.

Hai dao động giá đầu tiên chỉ được sử dụng để thực sự tạo ra mô hình tam giác. Do đó, để thiết lập các mức hỗ trợ và kháng cự tiềm năng và thực hiện giao dịch tại một trong số chúng, giá phải chạm mức ít nhất ba lần.

Giao dịch hiển thị trong hình 4 sẽ không hoạt động đối với chiến lược dự đoán vì giá đã Breakout cao hơn trước khi quay trở lại chạm vào đường hỗ trợ được vẽ gần đây. Mặt khác, hình năm cho thấy chiến lược dự đoán đang hoạt động.

Quy mô vị trí và Quản lý rủi ro

Các nhà đầu tư nên luôn luôn sử dụng lệnh cắt lỗ trong các trường hợp cần thiết. Ngay cả khi giá bắt đầu di chuyển theo hướng có lợi cho bạn, nó có thể đảo ngược hướng đi bất cứ lúc nào (xem phần Breakout sai bên dưới). Có một lệnh cắt lỗ có nghĩa là hầu hết rủi ro đã được kiểm soát. Bằng lệnh cắt lỗ mà các nhà giao dịch có thể thoát khỏi giao dịch với mức lỗ tối thiểu nếu tài sản không tiến triển theo hướng dự kiến.

Có một lệnh cắt lỗ tại chỗ cũng cho phép nhà giao dịch chọn kích thước vị thế lý tưởng của họ . Quy mô vị thế là số lượng cổ phiếu (thị trường chứng khoán), lô ( thị trường ngoại hối ) hoặc hợp đồng (thị trường tương lai) được đưa vào giao dịch.

Để tính toán kích thước vị thế lý tưởng, hãy xác định mức độ bạn sẵn sàng chấp nhận rủi ro cho một giao dịch. Các nhà giao dịch chuyên nghiệp thường rủi ro 1% (hoặc ít hơn) số dư tài khoản của họ đối với bất kỳ giao dịch nào. Bằng cách tính 1% tài khoản của bạn, dưới dạng số tiền. Ví dụ: nếu tài khoản của bạn là 36.500 đô la, bạn có thể chịu rủi ro lên đến 365 đô la cho mỗi giao dịch.

Sử dụng 1% số dư của bạn trong một giao dịch là một nguyên tắc cơ bản để giảm thiểu rủi ro.

Khi bạn biết số tiền bạn có thể chịu rủi ro, hãy tính chênh lệch giữa giá vào lệnh và giá cắt lỗ. Ví dụ: nếu điểm vào của bạn là 15 đô la và mức cắt lỗ của bạn là 14,90 đô la, thì rủi ro của bạn là 0,10 đô la cho mỗi cổ phiếu.

Để tính xem bạn có thể mua bao nhiêu cổ phiếu trong giao dịch của mình, hãy chia 365 đô la cho 0,10 đô la. Bạn có thể có kích thước vị thế lên đến 3.650 cổ phiếu.

Đây là vị trí tối đa bạn có thể thực hiện để giữ rủi ro giao dịch giới hạn ở 1% số dư tài khoản của bạn. Đảm bảo rằng có đủ khối lượng trong kho để hấp thụ kích thước vị trí bạn sử dụng. Nếu bạn đặt một kích thước vị thế quá lớn so với thị trường bạn đang giao dịch, bạn có nguy cơ gây ra trượt giá (tăng giá trong thời gian diễn ra giao dịch) khi bạn vào lệnh và cắt lỗ.

Có thể bạn quan tâm: Mô hình nến Nhật là gì? 10 mô hình nến Nhật phổ biến nhất

Breakout sai

Các Breakout giả là vấn đề chính mà các nhà giao dịch gặp phải khi giao dịch với mô hình tam giác hoặc bất kỳ mô hình biểu đồ nào khác . Một sự Breakout giả là khi giá di chuyển ra khỏi mô hình tam giác, báo hiệu một sự Breakout, nhưng sau đó đảo ngược hướng đi và thậm chí có thể Breakout phía bên kia của mô hình tam giác.

Breakout sai là một phần của giao dịch và có thể dẫn đến giao dịch thua lỗ. Đừng nản lòng. Không phải tất cả các Breakout đều là sai và các Breakout sai thực sự có thể giúp các nhà giao dịch thực hiện các giao dịch dựa trên chiến lược dự đoán. Nếu bạn không tham gia giao dịch và giá tạo ra một Breakout giả theo hướng ngược lại bạn mong đợi, bạn nên cân nhắc nhảy vào giao dịch.

Ví dụ: giả sử một hình tam giác hình thành và bạn mong đợi rằng giá cuối cùng sẽ Breakout lên phía trên dựa trên phân tích của chúng tôi về hành động giá xung quanh. Thay vào đó, giá giảm nhẹ xuống dưới tam giác nhưng sau đó bắt đầu tăng mạnh trở lại tam giác.

Cân nhắc thực hiện một giao dịch dài hạn, với mức cắt lỗ ngay dưới mức thấp gần đây. Vì việc chuyển sang mức giảm không thành công, rất có thể giá sẽ cố gắng tăng cao hơn, phù hợp với kỳ vọng ban đầu của bạn.

Ví dụ về mô hình tam giác trong giao dịch thực tế

Ví dụ đầu tiên cho thấy một tam giác đối xứng theo sau một xu hướng tăng kéo dài. Đường xu hướng dưới có hai điểm hỗ trợ, trong khi đường xu hướng trên có ba điểm. Sự đột phá xảy ra theo hướng của xu hướng trước đó và đủ mạnh để cung cấp niềm tin về sự tiếp tục. Một sự đột phá thứ cấp có thể được coi là giá cổ phiếu vượt lên trên mục tiêu giá được dự đoán bởi mô hình tam giác.

Ví dụ thứ hai cho thấy một mô hình tam giác tăng dần, với ba mức cao liên tiếp ở mức không đổi và ba mức thấp liên tiếp tăng lên mỗi lần. Sự bứt phá xảy ra theo hướng tăng và mức độ của xu hướng tăng sau được dự đoán gần như chính xác bởi độ cao của đáy của tam giác tăng dần.

Các mô hình hình tam giác giao dịch cuối cùng trong ngày

Biết cách giải thích và giao dịch dựa trên các mô hình tam giác là một kỹ năng tốt cần có khi các loại mô hình này xảy ra. Chúng phổ biến, nhưng sẽ không xảy ra hàng ngày trong mọi khoản đầu tư.

Các nhà giao dịch trong ngày thường sẽ yêu cầu nhiều chiến lược hơn là chỉ giao dịch theo mô hình tam giác. Các khái niệm được thảo luận ở đây cũng có thể được sử dụng để giao dịch các mô hình biểu đồ khác — chẳng hạn như phạm vi, nêm và kênh.

Bạn nên thực hành phát hiện, vẽ và giao dịch các mô hình tam giác trong tài khoản demo trước khi cố gắng giao dịch các mô hình này bằng tiền thật. Các nhà giao dịch sau đó có thể xác định liệu họ có khả năng tạo ra lợi nhuận bằng các chiến lược trước khi bất kỳ khoản vốn thực nào bị đặt vào rủi ro hay không.

Các lưu ý với các mô hình tam giác giao dịch

- Phân tích độ dốc và góc của đường xu hướng để xác định loại tam giác: giảm dần, tăng dần, đối xứng.

- Cách các đỉnh và đáy được hình thành cho thấy sự mất cân bằng giữa phe mua và phe bán.

- Hình tam giác thường cho thấy sự mất động lượng từ một bên (ví dụ: những con bò đực) có lợi cho bên kia (những con gấu).

- RSI hoặc MACD có thể giúp đo lường động lượng trong mô hình tam giác Forex.

- Hình tam giác có thể bị lỗi. Đảm bảo đợi sự bứt phá của mô hình khi giá đóng cửa bên ngoài mô hình tam giác.

Phần kết luận

Các mô hình tam giác thường được quan sát theo xu hướng giá mở rộng, mạnh mẽ khi người mua và người bán thử nghiệm mức giá mới của một cổ phiếu và trở nên tích cực hơn theo thời gian.

Hình tam giác tăng dần luôn được coi là tín hiệu tăng và hình tam giác giảm dần luôn được coi là tín hiệu giảm, trong khi hình tam giác đối xứng thường dẫn đến sự tiếp tục của xu hướng trước đó nhưng cũng có thể báo hiệu sự đảo ngược.

Hình tam giác là các mô hình giao dịch rất thuận lợi vì chúng dễ diễn giải và xác nhận cũng như thiết lập các mức hỗ trợ và kháng cự cũng như mục tiêu giá sau khi đột phá.

Trên đây là những thông tin kiến thức về mô hình tam giác trong giao dịch tiền điện tử mà bạn nên biết. Beatdautu.com là website chuyên cung cấp các thông tin cập nhập với xu hướng phát triển của thị trường tiền điện tử và tài chính chứng khoán dành cho bạn đọc đam mê về lĩnh vực này.

Vì vậy, đừng quên truy cập vào webiste Beatdautu.com để cập nhập kiến thức thời sự về thị trường tiền điện tử và xem những đánh giá khách quan của chuyên gia chia sẻ về lĩnh vực đang hot trên thị trường hiện nay. Beatdautu.com hi vọng thông qua các bài viết chia sẻ này sẽ giúp bạn đọc giao dịch tiền điện tử hiệu quả hơn và sinh lời nhiều hơn. Chúc bạn thành công.

Mã ID: tg647